Cessione crediti edilizi: aggiornata la piattaforma del Fisco

di Redazione tecnica - 04/05/2023

Quando si parla di superbonus e cessione del credito, ogni modifica normativa, per quanto piccola, porta in dote studio, comprensione e l'allineamento delle piattaforme digitali coinvolte in questo processo. E in questi 3 anni di utilizzo degli articoli 119 e 121 del Decreto Legge n. 34/2020 (Decreto Rilancio), di provvedimenti normativi di modifica ne sono arrivati 25 tra Decreti Legge, Leggi di conversione e Leggi di Bilancio.

Spalmacrediti in 10 anni

Con il Decreto-Legge 16 febbraio 2023, n. 11 (Decreto Cessioni), convertito con modificazioni dalla Legge 11 aprile 2023, n. 38, è stato modificato l'art. 9, comma 4 del Decreto Legge 18 novembre 2022, n. 176 (Decreto Aiuti-quater), convertito con modificazioni dalla Legge 13 gennaio 2023, n. 6, che nella sua attuale formulazione consente per gli interventi che accedono alle detrazioni di cui:

- all'art. 119 del D.L. n. 34/2020 (il Superbonus);

- all'art. 119-ter del D.L. n. 34/2020 (bonus per l'abbattimento delle barriere architettoniche);

- all'art. 16, commi da 1-bis a 1-septies del D.L. n. 63/2013 (Sismabonus);

per i crediti d'imposta derivanti dalle comunicazioni di cessione o di sconto in fattura inviate all'Agenzia delle entrate entro il 31 marzo 2023 e non ancora utilizzati, di poterli "spalmare" in dieci rate annuali di pari importo, in luogo dell'originaria rateazione prevista per i predetti crediti, previo invio di una comunicazione telematica.

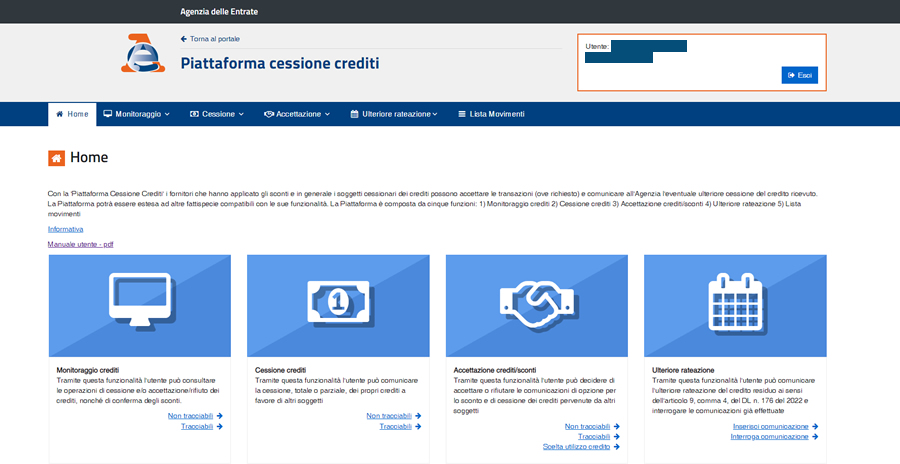

L'aggiornamento della Piattaforma cessione dell'Agenzia delle Entrate

Proprio per questo motivo e a seguito della pubblicazione del provvedimento 18 aprile 2023, n. 132123 e della risoluzione del 2 maggio 2023, n. 19/E, l'Agenzia delle Entrate ha aggiornato la Piattaforma cessione crediti.

Attraverso questo nuovo aggiornamento, l’utente può:

- comunicare al Fisco di avvalersi delle disposizioni di cui all’articolo 9, comma 4, del decreto-legge n. 176 del 2022;

- interrogare le comunicazioni effettuate.

In particolare, la ripartizione può essere comunicata per la quota residua delle rate dei crediti riferite:

- agli anni 2022 e seguenti, per i crediti derivanti dalle comunicazioni delle opzioni per la prima cessione o lo sconto in fattura inviate all’Agenzia delle entrate fino al 31 ottobre 2022, relative al Superbonus (codici tributo 6921, 7701 e 7711);

- agli anni 2023 e seguenti, per i crediti derivanti dalle comunicazioni inviate all’Agenzia delle entrate dal 1° novembre 2022 al 31 marzo 2023, relative al Superbonus (codici tributo 7708 e 7718), nonché dalle comunicazioni inviate fino al 31 marzo 2023, relative al Sismabonus (codici tributo 6923, 7703 e 7713) e agli interventi finalizzati al superamento e all'eliminazione di barriere architettoniche (codici tributo 7707 e 7717).

La quota residua di ciascuna rata annuale dei crediti d’imposta di cui trattasi, non utilizzata in compensazione tramite modello F24, anche acquisita a seguito di cessioni del credito successive alla prima opzione, può essere ripartita in dieci rate annuali di pari importo, decorrenti dall’anno successivo a quello di riferimento della rata originaria.

La comunicazione può riferirsi anche solo a una parte della rata del credito al momento disponibile e con successive comunicazioni potranno essere rateizzati, anche in più soluzioni, la restante parte della rata e gli eventuali altri crediti nel frattempo acquisiti.

L'Esempio pratico dell'Agenzia delle Entrate

L'Agenzia delle Entrate riporta un esempio pratico in cui un soggetto che dispone della rata del 2023 relativa a crediti di tipo Sismabonus dell’importo di 100 euro, prevede di non avere sufficiente capacità per assorbirla in compensazione tramite modello F24 entro il 31 dicembre 2023. Tale soggetto potrà, alternativamente:

- stimare la quota della rata del 2023 che riuscirà a utilizzare in compensazione entro la fine dell’anno, per ipotesi pari a 60 euro e comunicare all’Agenzia delle Entrate la restante parte della rata che non prevede di utilizzare, pari a 40 euro. Tale importo residuo sarà ripartito in dieci rate annuali di 4 euro ciascuna, utilizzabili in compensazione dal 1° gennaio al 31 dicembre degli anni dal 2024 al 2033, non cedibili o ulteriormente rateizzabili. Se alla fine del 2023 avrà altri crediti residui non compensabili, potrà comunicare all’Agenzia di ripartirli nei successivi dieci anni;

- attendere la fine del 2023 per avere precisa contezza dei crediti residui non compensabili e comunicare all’Agenzia di ripartirli nei successivi dieci anni.

Di seguito la tabella di corrispondenza tra i codici tributo delle rate originarie e i codici tributo assegnati alle “nuove” rate risultanti dalla ripartizione in dieci anni.

Le “nuove” rate risultanti dalla ripartizione in dieci anni costituiscono dei crediti utilizzabili esclusivamente in compensazione tramite modello F24 (senza bisogno di accettazione o altre formalità), dal 1° gennaio al 31 dicembre dell’anno di riferimento e non possono essere cedute ad altri soggetti, né ulteriormente ripartite. La quota di ciascuna nuova rata non utilizzata nell’anno di riferimento non può essere fruita negli anni successivi e non può essere richiesta a rimborso.

Comunicazione ulteriore rateazione

Per comunicare la ripartizione dei crediti residui in dieci rate annuali è anzitutto necessario individuare la rata originaria da ripartire, attraverso il relativo anno di riferimento e/o il codice tributo, utilizzando la funzione di selezione di cui all’immagine seguente.

Sono disponibili per la ripartizione le rate dei crediti “non tracciabili” che sono state accettate tramite l’apposita funzione della Piattaforma e le rate dei crediti “tracciabili” per le quali è stata comunicata, sempre tramite la Piattaforma, l’opzione per l’utilizzo in compensazione tramite modello F24.

Pertanto, nel caso di rate dei crediti tracciabili, per le quali l’utilizzo in compensazione è alternativo alla cessione, per accedere all’ulteriore ripartizione in dieci rate annuali è necessario preventivamente scegliere di fruirne in compensazione tramite modello F24, utilizzando l’apposita funzione della Piattaforma.

In allegato il manuale utente del Fisco con la descrizione esatta della procedura da seguire.

© Riproduzione riservata

- Tag: