Cessione del credito Superbonus 110%: come e quando

Un provvedimento dell'Agenzia delle Entrate ha previsto il nuovo modello per la cessione del credito da superbonus e nuove istruzioni per la compilazione

Indice degli argomenti

- Cessione

del credito Superbonus 110%: nuovo modello online

- Cessione

del credito: il quadro normativo di riferimento

-

Modello cessione del credito Superbonus 110%: i campi da

compilare

-

Modello cessione del credito Superbonus 110%: i quadri da

compilare

-

Cessione del credito e comunicazione interventi: il quadro

A

- Dati

catastali dell’immobile: il quadro B del Modello

-

Soggetti beneficiari cessione del credito: il quadro C del

Modello

- Cessionari

o fornitori che applicano lo sconto: il quadro D

È disponibile sul sito dell’Agenzia delle Entrate il nuovo modello per la comunicazione delle opzioni per la cessione del credito o per lo sconto in fattura relative alle detrazioni previste per gli interventi di recupero del patrimonio edilizio, efficienza energetica, rischio sismico, impianti fotovoltaici e colonnine di ricarica.

Cessione del credito Superbonus 110%: nuovo modello online

Il nuovo modello recepisce le modifiche introdotte dal decreto legge n. 157/2021, pubblicato nella Gazzetta Ufficiale n. 269 dell’11 novembre 2021 ed è stato approvato con il provvedimento n. 312528/2021 del 12 novembre scorso.

Esso va utilizzato per comunicare all’Agenzia delle entrate l’opzione relativa agli interventi effettuati sia sulle unità immobiliari sia sulle parti comuni degli edifici, ricordando che:

- la comunicazione relativa agli interventi eseguiti sulle unità immobiliari è inviata esclusivamente dal soggetto che rilascia il visto di conformità;

- la comunicazione relativa agli interventi eseguiti sulle parti comuni degli edifici è inviata dal soggetto che rilascia il visto di conformità oppure dall’amministratore del condominio, direttamente o avvalendosi di un intermediario. In questo caso, il soggetto che rilascia il visto è tenuto a verificare e validare i dati relativi al visto di conformità nonché quelli relativi alle asseverazioni e attestazioni per gli interventi che danno diritto al Superbonus.

La comunicazione della cessione del credito relativa alle rate residue non fruite, sia per gli interventi eseguiti sulle unità immobiliari sia per gli interventi effettuati sulle parti comuni di un edificio, va inviata soltanto dal soggetto che rilascia il visto di conformità.

Cessione del credito: il quadro normativo di riferimento

Con l’articolo 121 del D.L. n. 34/2020 (Decreto Rilancio) convertito, con modificazioni, dalla legge n. 77/2020 è stata introdotta la possibilità, per i soggetti che hanno sostenuto negli anni 2020 e 2021, spese per interventi di recupero del patrimonio edilizio, di efficienza energetica, di riduzione del rischio sismico, di installazione di impianti fotovoltaici e di colonnine di ricarica, di utilizzare in alternativa alla detrazione diretta uno di questi due strumenti:

- un contributo, sotto forma di sconto sul corrispettivo dovuto, di importo massimo non superiore al corrispettivo stesso, anticipato dal fornitore di beni e servizi relativi agli interventi agevolati (cd “sconto in fattura”). Il fornitore recupera il contributo anticipato sotto forma di credito d'imposta di importo pari alla detrazione spettante, con facoltà di successive cessioni di tale credito ad altri soggetti, ivi inclusi gli istituti di credito e gli altri intermediari finanziari;

- cessione di un credito d’imposta corrispondente alla detrazione spettante, ad altri soggetti, ivi inclusi istituti di credito e altri intermediari finanziari, con facoltà di successive cessioni.

Queste due alternative sono state estese anche agli interventi che danno diritto al Superbonus 110%, comprendendo gli interventi di riqualificazione energetica (Ecobonus) e di riduzione del rischio sismico (Sismabonus).

Trattandosi di una normativa di particolare favore, in aggiunta agli adempimenti ordinariamente previsti per le predette detrazioni, ai fini dell’esercizio dell’opzione, il contribuente deve acquisire anche:

- il visto di conformità dei dati relativi alla documentazione che attesta la sussistenza dei presupposti che danno diritto alla detrazione d’imposta, rilasciato dagli intermediari abilitati alla trasmissione telematica delle dichiarazioni (dottori commercialisti, ragionieri, periti commerciali e consulenti del lavoro) nonché dai CAF. A questo proposito, l’articolo 121, comma 1-ter, introdotto dal decreto-legge n. 157/2021 (cd. "Decreto Antifrodi"), prevede che per tutti gli interventi elencati al comma 2 del medesimo articolo, il contribuente deve acquisire il visto di conformità dei dati anche in caso di opzione per la cessione del credito o per lo sconto in fattura.

- asseverazione tecnica relativa agli interventi di efficienza energetica e di riduzione del rischio sismico che certifichi il rispetto dei requisiti tecnici necessari ai fini delle agevolazioni fiscali e la congruità delle spese sostenute in relazione agli interventi agevolati.

Modello cessione del credito Superbonus 110%: i campi da compilare

La comunicazione della cessione del credito, sia per gli interventi eseguiti sulle unità immobiliari sia per gli interventi eseguiti sulle parti comuni degli edifici, deve essere presentata all’Agenzia delle entrate, esclusivamente in via telematica, utilizzando il modello. Essa va inviata entro il 16 marzo dell’anno successivo a quello di sostenimento delle spese per cui viene esercitata l’opzione.

La comunicazione della cessione del credito relativa alle rate di detrazione non fruite deve essere inviata entro il 16 marzo dell’anno di scadenza del termine ordinario di presentazione della dichiarazione dei redditi in cui avrebbe dovuto essere indicata la prima rata ceduta non utilizzata in detrazione.

Il frontespizio è composto dalle seguenti sezioni:

- “Dati del beneficiario”: qui vanno indicati codice fiscale, ed eventualmente anche un recapito telefonico o un indirizzo di posta elettronica, del soggetto (persona fisica ovvero soggetto diverso da persona fisica, es. Organizzazione non lucrativa di utilità sociale) che comunica l’opzione per la cessione del credito o per il contributo sotto forma di sconto.

- “Dati relativi al rappresentante del beneficiario”: essa va compilata solo se il firmatario della comunicazione è un soggetto diverso dal beneficiario della detrazione d’imposta e va indicato il codice fiscale del rappresentante del soggetto richiedente. Il firmatario autorizza l’Agenzia delle entrate a rendere visibile il proprio codice fiscale al cessionario, al fornitore che applica lo sconto e ai loro incaricati del trattamento dei dati.

- “Condominio”: essa va compilata solo se la comunicazione riguarda interventi effettuati sulle parti comuni di un edificio; qui va essere indicato il codice fiscale del condominio, non obbligatoriamente se si tratta di condominio minimo. Nel campo “Condominio minimo” va indicato il codice 1 nel caso di condominio minimo con amministratore di condominio e il codice 2 nel caso di condominio minimo senza amministratore di condominio. Devono essere indicati, inoltre, il codice fiscale dell’amministratore di condominio o del condomino incaricato (nel caso di condominio minimo senza amministratore di condominio), la relativa firma ed eventualmente anche un indirizzo di posta elettronica.

- “Impegno alla trasmissione telematica”: questo campo va compilato se la comunicazione è trasmessa avvalendosi di un intermediario. Il soggetto incaricato della trasmissione della comunicazione deve indicare il proprio codice fiscale, la data dell’impegno alla presentazione telematica e la firma

- “Visto di conformità”: la compilazione di questa sezione è sempre obbligatoria e va fatta dal responsabile del CAF o dal professionista che rilascia il visto di conformità ai sensi dell’art. 35 del Decreto legislativo n. 241 del 1997. Negli appositi campi vanno riportati il codice fiscale del responsabile del CAF e quello relativo allo stesso CAF, oppure va riportato il codice fiscale del professionista.

- “Asseverazione efficienza energetica” e “Asseverazione rischio sismico”: tali sezioni devono essere compilate, solo nel caso di interventi ammessi al Superbonus, dal responsabile del CAF o dal professionista che rilascia il visto di conformità.

Nel caso di “Asseverazione efficienza energetica”, essa va compilata dal soggetto che appone il visto di conformità nel caso di interventi di efficientamento energetico, riportando il codice identificativo rilasciato dall’ENEA a seguito della trasmissione dell’asseverazione redatta da un tecnico abilitato al termine dei lavori o per ogni stato di avanzamento degli stessi.

Nel caso di “Asseverazione rischio sismico”, invece, deve essere compilata dal soggetto che appone il visto nel caso di interventi antisismici, indicando il codice identificativo dell’asseverazione attribuito dal professionista incaricato nonché il codice fiscale del professionista incaricato che ha rilasciato l’asseverazione.

In entrambe le sezioni “Asseverazione efficienza energetica” e “Asseverazione rischio sismico” deve, inoltre, essere barrata la casella “Polizza assicurativa” al fine di confermare che il tecnico abilitato, firmatario dell’attestazione e asseverazione, si è dotato della polizza di assicurazione della responsabilità civile, prevista dall’articolo 119 del decreto-legge n. 34 del 2020.

Ecco cosa succede nel caso in cui sia stata barrata la casella “Superbonus” (oppure la casella “Intervento su immobile con restrizioni edilizie - Superbonus”) per gli interventi trainati riportati in tabella al n. 19, 20 e 28:

- la compilazione della sezione “Asseverazione efficienza energetica” è facoltativa se l’intervento trainante è di tipo “Sismabonus”;

- è comunque necessario avere il visto di conformità.

Modello cessione del credito Superbonus 110%: i quadri da compilare

Il modello si compone di:

- quadro A “Intervento”

- quadro B “Dati catastali identificativi dell’immobile oggetto dell’intervento”

- quadro C “Opzione”

- quadro D “Dati dei cessionari o dei fornitori che applicano lo sconto”

Cessione del credito e comunicazione interventi: il quadro A

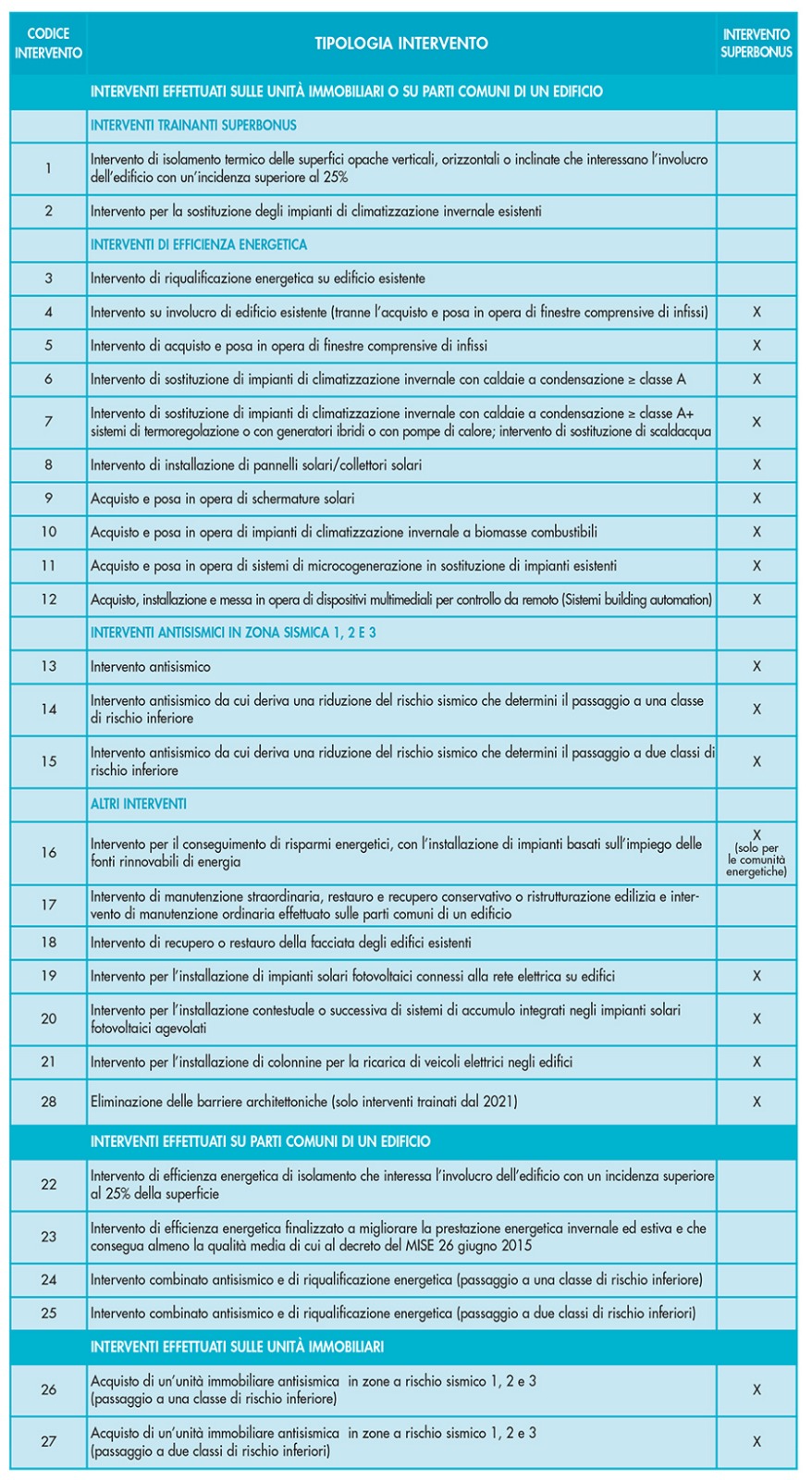

Il quadro A, inerente l’intervento, va compilato inserendo per prima cosa il codice della Tipologia di intervento tra quelli previsti nella tabella degli interventi.

È necessario barrare la casella “Intervento Superbonus” quando l’intervento selezionato nel campo “Tipologia intervento” sia un intervento trainato (ossia un intervento di efficienza energetica, di installazione di impianti fotovoltaici e relativi sistemi di accumulo integrativi, oppure di installazione di colonnine di ricarica ovvero di eliminazione delle barriere architettoniche) eseguito congiuntamente ad uno degli interventi trainanti sia un intervento antisismico in zona sismica 1, 2 o 3, ammesso al Superbonus.

Gli interventi trainati sono ammessi al Superbonus a condizione che:

- le spese per l’intervento trainante sono sostenute dal 1° luglio 2020 al 31 dicembre 2021;

- le spese per l’intervento trainato sono sostenute tra la data di inizio e quella di fine dei lavori per la realizzazione dell’intervento trainante.

Qualora l’edificio sia sottoposto ad almeno uno dei vincoli previsti dal codice dei beni culturali e del paesaggio o gli interventi trainanti di efficienza energetica siano vietati da regolamenti edilizi, urbanistici e ambientali, il Superbonus si applica in ogni caso a tutti gli interventi trainati, ferma restando la sussistenza degli altri requisiti previsti ovvero che tali interventi portino a un miglioramento minimo di due classi energetiche oppure, ove non possibile, al conseguimento della classe energetica più alta. In questo caso deve essere barrata la casella “Intervento su immobile con restrizioni edilizie - Superbonus”.

Il campo “N. unità presenti nel condominio”, va compilato solo se la comunicazione è presentata per un intervento effettuato su parti comuni di un edificio condominiale e l’amministratore di condominio deve indicare il numero delle unità immobiliari che compongono l’edificio.

Con riferimento all’intervento selezionato devono essere indicate, negli appositi campi, le seguenti informazioni:

- importo complessivo della spesa sostenuta (nei limiti previsti dalla legge);

- anno di sostenimento della spesa.

Per le spese sostenute nel 2020 deve essere compilato il campo “Periodo 2020”, riportando il codice 1 nel caso di “Spese sostenute dal 1° gennaio 2020 al 30 giugno 2020” e il codice 2 per le “Spese sostenute dal 1° luglio 2020 al 31 dicembre 2020”.

Opzione esercitata in caso di Stato Avanzamento Lavori

Se l’opzione è esercitata in relazione a uno stato di avanzamento lavori (SAL) deve essere indicato nel campo “Stato di avanzamento lavori” il numero corrispondente al SAL.

In questo caso, nel campo “Importo complessivo della spesa (nei limiti previsti dalla legge)” deve essere indicato l’importo delle spese sostenute in relazione al singolo SAL oggetto della comunicazione e al netto degli importi riferiti ai SAL precedenti. Per gli stati di avanzamento lavori successivi al primo devono essere, inoltre, indicati il protocollo telematico e l’anno di sostenimento della spesa riportati nella prima comunicazione , ossia quella relativa al primo SAL).

Dati catastali dell’immobile: il quadro B del Modello

Nel quadro B devono essere indicati i dati catastali dell’immobile oggetto dell’intervento selezionato nel campo “Tipologia di intervento” del quadro A, rilevabili dal certificato catastale o dall’atto di compravendita.

Nel caso di opzione per interventi su parti comuni condominiali in questo quadro vanno indicati i dati catastali della singola unità immobiliare presente nel condominio.

Dati per interventi su fabbricati danneggiati da eventi sismici

Il comma 4-ter dell’articolo 119 del DL n. 34 del 2020 ha previsto limiti di spesa diversi (aumentati del 50%) per taluni interventi eseguiti sui fabbricati danneggiati da eventi sismici. Per consentire di individuare questi casi, deve essere indicato il valore “S” (Sisma) nel campo “Tipologia immobile (T/U)” del presente quadro. Pertanto, i limiti di spesa/detrazione sono incrementati del 50% nel caso in cui:

- in tale campo sia stato indicato il valore “S” (Sisma);

- la comunicazione riguardi gli interventi 1, 2, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 26 e 27;

- sia stata barrata la casella “Superbonus” o la casella “Intervento su immobile con restrizioni edilizie - Superbonus”, se applicabile;

- nel caso di interventi condominiali, la maggiorazione del 50% è applicabile solo se, per tutte le unità immobiliari, è stato indicato il valore “S” nel suddetto campo.

Soggetti beneficiari cessione del credito: il quadro C del Modello

Il quadro C è composto da due sezioni:

- sezione I - “Beneficiario”;

- sezione II - “Soggetti beneficiari”, da compilare solo se la comunicazione riguarda interventi effettuati sulle parti comuni di un edificio.

Nella sezione I - “Beneficiario” deve essere indicata l’opzione esercitata dal beneficiario selezionando la corrispondente casella tra (A), ossia contributo sotto forma di sconto, oppure (B) cioè cessione del credito. Il beneficiario deve indicare, inoltre, l’importo complessivo del credito ceduto o del contributo sotto forma di sconto (pari alla detrazione spettante) nell’apposito campo.

Se il beneficiario effettua l’opzione per la cessione del credito con riferimento alle rate di detrazione residue non fruite (opzione esercitabile con riguardo alle spese sostenute negli anni 2020 e 2021) deve indicare, in alternativa all’importo complessivo del credito ceduto o del contributo sotto forma di sconto, l’ammontare del credito ceduto corrispondente alle rate residue non fruite e il numero di rate non fruite.

Nella sezione II - “Soggetti beneficiari” devono essere indicati, per ogni beneficiario:

- codice fiscale;

- tipologia di opzione (riportando sempre la lettera A, nel caso di contributo sotto forma di sconto o la lettera B nel caso di cessione del credito);

- l’ammontare della spesa sostenuta (nei limiti previsti dalla legge);

- l’importo del credito ceduto o del contributo sotto forma di sconto.

Cessionari o fornitori che applicano lo sconto: il quadro D

IL quadro D va compilato solo dopo aver acquisito l’accettazione da parte dei cessionari/fornitori.

In esso vanno indicati:

- il codice fiscale del soggetto a favore del quale è esercitata l’opzione;

- la data di esercizio dell’opzione;

- l’ammontare del credito ceduto o del contributo sotto forma di sconto.

Il campo “Tipologia del cessionario”, va compilato solo nel caso di opzione per la cessione del credito e in esso va riportato:

- il codice 1 se il cessionario è un fornitore dei beni e servizi necessari alla realizzazione dell’intervento;

- il codice 2 se il cessionario è un altro soggetto privato, compresi gli istituti di credito e gli altri intermediari finanziari;

- il codice 3 se il cessionario è un’impresa di assicurazione e il soggetto richiedente abbia contestuale stipulato una polizza che copre il rischio di eventi calamitosi, per la quale spetta la detrazione d’imposta prevista nell’articolo 15, comma 1, lettera f-bis), del testo unico delle imposte sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917.

Documenti Allegati

ModelloIL NOTIZIOMETRO