Come accedere al Superbonus 110%: requisiti, adempimenti e scadenze

Alla vigilia delle prossime elezioni non si conosce il futuro del superbonus 110% del quale restano fermi requisiti, adempimenti e scadenze attualmente in vigore

Otto mesi di blocco della cessione dei crediti edilizi, miliardi di euro incagliati sulla piattaforma cessioni dell’Agenzia delle Entrate, imprese e professionisti con cassetti fiscali pieni di crediti e zero liquidità per pagare forniture, manodopera e tasse, migliaia di cittadini con scheletri di cantieri fermi.

Il blocco dell’edilizia ed i continui cambi normativi

Una situazione paradossale in cui ancora nessuno si rassegnato all’idea che al momento l’unica priorità dovrebbe essere quella di risolvere un problema creato dai continui cambi normativi e che parlare di proroghe e semplificazioni è utile come dare uno zuccherino ad un malato terminale.

Diciannove cambi normativi in ventisette mesi di cui nove negli ultimi otto mesi ovvero quelli che di fatto hanno bloccato il comparto delle costruzioni che attende sempre una soluzione che non arriva mai o che, se arriva, viene vanificata da una circolare dell’Agenzia delle Entrate che, fornendo dei chiarimenti estensivi se non addirittura dubbi, ha gettato benzina in un fuoco che stenta a spegnersi.

Le modifiche del 2022 all’art. 121 del Decreto Legge n. 34/2020 (Decreto Rilancio) hanno stravolto completamente il meccanismo delle opzioni alternative con la conseguenza che, mentre sui bonus minori le cifre in gioco sono sempre abbastanza limitate, per gli interventi che accedono alle detrazioni fiscali del 110% (superbonus) la situazione si è progressivamente incancrenita.

All’orizzonte la possibilità di intervento si chiama conversione in legge del Decreto-legge 9 agosto 2022, n. 115 (Decreto Aiuti-bis) che scadrà l’8 ottobre 2022, all’interno del quale il Parlamento potrebbe inserire delle proroghe e delle misure per mitigare il concetto di responsabilità solidale dei fornitori e dei cessionari in caso di utilizzo fraudolento delle detrazioni fiscali cedute.

Superbonus 110%: cos’è e come accedere

Benché la situazione non sia delle più positive, la disinformazione sul superbonus regna tra alcuni dei principali quotidiani che oltre al classico terrorismo, fanno confusione tra queste detrazione e quelle “ordinarie” previste per la casa e le scadenze per i diversi soggetti beneficiari.

In questa guida proveremo a fornire le principali indicazioni che consentiranno di capire meglio cos’è il superbonus 110%, da chi può essere utilizzato, come ed entro quando.

Partiamo dal principio: il superbonus è una detrazione fiscale pari al 110% del costo degli interventi ammissibili ed, in quanto tale, nel caso di utilizzo diretto, necessita del pagamento il cui totale verrà diviso in 5 quote annuali di pari importo se sostenute entro il 31 dicembre 2021 ed in 4 quote per i pagamenti dall’1 gennaio 2022 (che saranno utilizzate per ridurre le tasse che il contribuente paga. Nel caso la quota di intervento è maggiore rispetto alle tasse pagate in quell’anno, la detrazione non utilizzata nell’anno non potrà essere utilizzata nell’anno successivo ma andrà persa.

Il Decreto Rilancio ha, però, previsto (con il famigerato art. 121) la possibilità di cedere il credito maturato:

- ai fornitori che hanno realizzato, progettato, attestato e asseverato gli interventi con la formula dello sconto in fattura (in sostanza viene emessa una fattura in cui è indicato che il contribuente non paga);

- a chiunque voglia acquistare il credito (in questo caso il contribuente prima paga la fattura e poi recupererà l’importo “vendendo” il credito).

Nel primo caso (sconto in fattura) i fornitori avranno la possibilità di cedere il credito a chiunque. Dopo questa prima cessione libera, chi acquista il credito e volesse rivenderlo nuovamente farlo altre due volte ma unicamente favore di banche e intermediari finanziari. Nel secondo caso (cessione del credito) la prima cessione è libera, mentre le successive due possono essere utilizzate solo unicamente favore di banche e intermediari finanziari.

In entrambe i casi, a seguito delle modifiche arrivate dalla conversione in legge del Decreto-Legge 21 giugno 2022 n. 73 (Decreto Semplificazioni fiscali), alle banche è sempre consentita la cessione a favore di soggetti diversi dai consumatori o utenti, che abbiano stipulato un contratto di conto corrente con la banca stessa, ovvero con la banca capogruppo, senza facoltà di ulteriore cessione.

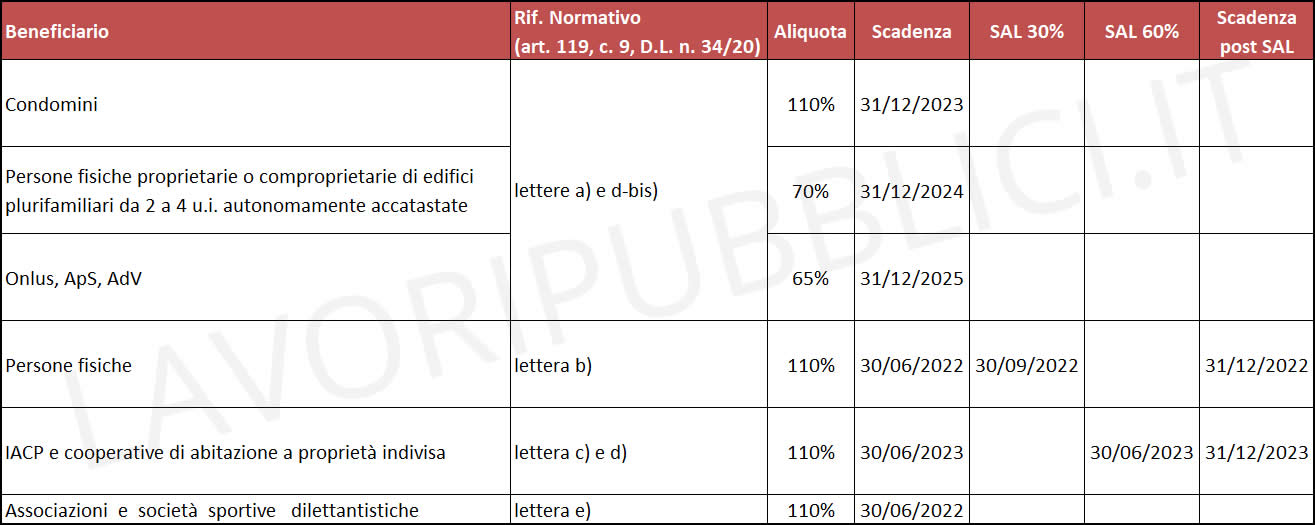

Superbonus 110%: soggetti beneficiari e scadenze

Il linea generale il superbonus 110% è già scaduto il 30 giugno 2022 (lo prevede l’art. 119, commi 1 e 4), il Decreto Rilancio ha però previsto un sistema di eccezioni che dipendono dal soggetto beneficiario.

Per definire il sistema di proroghe è necessario prima comprendere chi può accedere al superbonus ovvero i soggetti definiti all’art. 119, comma 9 del Decreto Rilancio:

- lettera a) - condomini ed edifici plurifamiliari posseduti da un unico proprietario o in comproprietà da più persone fisiche, al di fuori dell’esercizio di attività di impresa, arte o professione, composti da due a quattro unità immobiliari distintamente accatastate;

- lettera b) - persone fisiche, al di fuori dell'esercizio di attività di impresa, arti e professioni, sul numero massimo di due unità immobiliari, fermo restando il riconoscimento delle detrazioni per gli interventi effettuati sulle parti comuni dell'edificio;

- lettera c) - istituti autonomi case popolari (IACP);

- lettera d) - cooperative di abitazione a proprietà indivisa, per interventi realizzati su immobili dalle stesse posseduti e assegnati in godimento ai propri soci;

- lettera d-bis) - organizzazioni non lucrative di utilità sociale, organizzazioni di volontariato e associazioni di promozione sociale;

- lettera e) - associazioni e società sportive dilettantistiche, limitatamente ai lavori destinati ai soli immobili o parti di immobili adibiti a spogliatoi.

A seguito delle modifiche apportate al Decreto Rilancio:

- dalla Legge 30 dicembre 2020, n. 178 (Legge di Bilancio 2021);

- dal Decreto-Legge 6 maggio 2021, n. 59 convertito con modificazioni dalla Legge 1 luglio 2021, n. 101;

- dal Decreto-Legge 31 maggio 2021, n. 77 (Decreto Semplificazioni-bis o Governance PNRR) convertito con modificazioni dalla Legge 29 luglio 2021, n. 108;

- dalla Legge 30 dicembre 2021, n. 234 (Legge di Bilancio 2022);

l'orizzonte temporale di fruizione del superbonus 110% è quello riportato nel seguente quadro sinottico (cliccare sull'immagine per ingrandirla):

Nei comuni dei territori colpiti da eventi sismici verificatisi a far data dal 1° aprile 2009 dove sia stato dichiarato lo stato di emergenza, il superbonus potrà essere utilizzato per le spese sostenute entro il 31 dicembre 2025.

Aspetto fondamentale da ricordare: tutti gli interventi trainati seguono l'orizzonte temporale degli interventi trainanti. Per cui anche le persone fisiche che realizzano interventi trainati sulle loro abitazioni potranno arrivare a portare in detrazione le spese sostenute fino al 31 dicembre 2023 (scadenza per i condomini).

Le tipologie di intervento

Il Decreto Rilancio ha previsto alcuni interventi edilizi che accedono direttamente alla detrazione fiscale del 110% e che possono trainare altri interventi che soli non potrebbero accedervi. Si distinguono, pertanto, tra le seguenti tipologie:

- interventi trainanti - accedono direttamente al superbonus;

- interventi trainati - accedono al superbonus solo se eseguiti congiuntamente ad un intervento trainate (in tal senso fa fede la data di inizio e fine lavori).

Gli interventi trainanti

Gli interventi trainanti sono:

- l'isolamento termico delle superfici opache verticali, orizzontali o inclinate che interessano l’involucro dell’edificio con un’incidenza superiore al 25% (il c.d. cappotto termico) compresa la coibentazione del tetto, senza limitare il concetto di superficie disperdente al solo locale sottotetto eventualmente esistente;

- gli interventi sulle parti comuni per la sostituzione degli impianti di climatizzazione invernale;

- gli interventi sugli edifici unifamiliari o sulle unità immobiliari situate all'interno di edifici plurifamiliari che siano funzionalmente indipendenti e dispongano di uno o più accessi autonomi dall'esterno per la sostituzione degli impianti di climatizzazione invernale esistenti;

- gli interventi di riduzione del rischio sismico di cui ai commi da 1-bis a 1-septies dell’articolo 16 del decreto-legge 4 giugno 2013, n. 63.

Gli interventi trainati

Gli interventi trainanti di riqualificazione energetica possono trainare i seguenti interventi:

- efficientamento energetico delle unità immobiliari di cui si compone il singolo condominio;

- acquisto e la posa in opera delle schermature solari;

- acquisto e la posa in opera di micro-cogeneratori in sostituzione di impianti esistenti

La realizzazione di uno qualsiasi degli interventi trainanti (di efficienza energetica o riduzione del rischio sismico) consente di portare in detrazione fiscale al 110% altre spese, sempre se effettuate congiuntamente, relative a:

- abbattimento di barriere architettoniche (art. 16-bis, comma 1, lettera e), del DPR n. 917/1986), anche ove effettuati in favore di persone di età superiore a sessantacinque anni,

- installazione delle infrastrutture per la ricarica di veicoli elettrici negli edifici (solo se gli interventi trainanti assicurano il doppio salto di classe energetica);

- installazione di impianti solari fotovoltaici connessi alla rete elettrica e sistemi di accumulo integrati negli impianti solari fotovoltaici agevolati contestuale o successiva all’installazione degli impianti medesimi.

La realizzazione del solo intervento trainante di riduzione del rischio sismico consente l'accesso al superbonus, a condizione che sia eseguita congiuntamente, anche alla realizzazione di sistemi di monitoraggio strutturale continuo a fini antisismici.

I limiti di spesa

La detrazione per gli interventi di isolamento termico (art. 119, comma 1, lettera a) del Decreto Rilancio) è calcolata su un ammontare complessivo delle spese non superiore:

- a euro 50.000 per gli edifici unifamiliari o per le unità immobiliari situate all'interno di edifici plurifamiliari che siano funzionalmente indipendenti e dispongano di uno o più accessi autonomi dall'esterno;

- a euro 40.000 moltiplicati per il numero delle unità immobiliari che compongono l'edificio per gli edifici composti da due a otto unità immobiliari;

- a euro 30.000 moltiplicati per il numero delle unità immobiliari che compongono l'edificio per gli edifici composti da più di otto unità immobiliari.

N.B. nel caso di 10 u.i. il limite massimo è 8x40.000 + 2x30.000=380.000 euro.

La detrazione spettante per gli interventi sulle parti comuni degli edifici per la sostituzione degli impianti di climatizzazione invernale esistenti(art. 119, comma 1, lettera b) del Decreto Rilancio) è calcolata su un ammontare complessivo delle spese non superiore:

- a euro 20.000 moltiplicati per il numero delle unità immobiliari che compongono l'edificio per gli edifici composti fino a otto unità immobiliari;

- a euro 15.000 moltiplicati per il numero delle unità immobiliari che compongono l'edificio per gli edifici composti da più di otto unità immobiliari ed è riconosciuta anche per le spese relative allo smaltimento e alla bonifica dell'impianto sostituito.

N.B. nel caso di 10 u.i. il limite massimo è 8x20.000 + 2x15.000=190.000 euro.

La detrazione spettante per gli interventi sugli edifici unifamiliari o sulle unità immobiliari situate all'interno di edifici plurifamiliari che siano funzionalmente indipendenti e dispongano di uno o più accessi autonomi dall'esterno per la sostituzione degli impianti di climatizzazione invernale esistenti (art. 119, comma 1, lettera c) del Decreto Rilancio) è calcolata su un ammontare complessivo delle spese non superiore a euro 30.000 ed è riconosciuta anche per le spese relative allo smaltimento e alla bonifica dell'impianto sostituito.

Per gli interventi di riduzione del rischio sismico (sismabonus 110%), la detrazione va calcolata su un ammontare complessivo di 96.000 euro per unità immobiliare per ciascun anno. Il limite di spesa riguarda il singolo immobile e le sue pertinenze unitariamente considerate, anche se accatastate separatamente. Gli interventi edilizi effettuati sulla pertinenza non hanno, infatti, un autonomo limite di spesa, ma rientrano nel limite previsto per l’unità abitativa di cui la pertinenza è al servizio.

Discorso a parte va fatto per i limiti di spesa relativi agli interventi trainati. Infatti, per quelli di efficienza energetica si rimanda alla legislazione vigente.

Previsto un limite di spesa "particolare" per gli interventi su unità immobiliari realizzati dai soggetti di cui all'art. 119, comma 9, lettera d-bis) del Decreto Rilancio, ovvero dalle "organizzazioni non lucrative di utilità sociale di cui all'articolo 10 del decreto legislativo 4 dicembre 1997, n. 460, dalle organizzazioni di volontariato iscritte nei registri di cui all'articolo 6 della legge 11 agosto 1991, n. 266, e dalle associazioni di promozione sociale iscritte nel registro nazionale e nei registri regionali e delle province autonome di Trento e di Bolzano previsti dall'articolo 7 della legge 7 dicembre 2000, n. 383".

L'art. 33 del D.L. n. 77/2021 ha previsto l’inserimento del comma 10-bis che lega i limiti di spesa per le unità immobiliari alla superficie complessiva dell’immobile; in particolare “10-bis. Il limite di spesa ammesso alle detrazioni di cui al presente articolo, previsto per le singole unità immobiliari, è moltiplicato per il rapporto tra la superficie complessiva dell'immobile oggetto degli interventi di efficientamento energetico, di miglioramento o di adeguamento antisismico previsti ai commi 1, 2, 3, 3-bis, 4, 4-bis, 5, 6, 7 e 8, e la superficie media di una unità abitativa immobiliare, come ricavabile dal Rapporto Immobiliare pubblicato dall'Osservatorio del Mercato Immobiliare dell'Agenzia delle Entrate ai sensi dell'articolo 120-sexiesdecies del decreto legislativo 1 settembre 1993, n. 385, per i soggetti di cui al comma 9, lettera d-bis), che siano in possesso dei seguenti requisiti: a) svolgano attività di prestazione di servizi socio-sanitari e assistenziali, e i cui membri del Consiglio di Amministrazione non percepiscano alcun compenso o indennità di carica; b) siano in possesso di immobili rientranti nelle categorie catastali B/1, B/2 e D/4, a titolo di proprietà, nuda proprietà, usufrutto o comodato d'uso gratuito. Il titolo di comodato d'uso gratuito è idoneo all'accesso alle detrazioni di cui al presente articolo, a condizione che il contratto sia regolarmente registrato in data certa anteriore all'entrata in vigore della presente disposizione”.

Le esclusioni

A prescindere dal beneficiario o dall'intervento, il superbonus 110% si applica agli edifici o unità immobiliari di natura residenziale ma non si applica alle seguenti categorie catastali:

- A/1 - Abitazioni di tipo signorile;

- A/8 - Abitazioni in ville;

- A/9 - Castelli, palazzi di eminenti pregi artistici o storici per le unità immobiliari non aperte al pubblico.

I requisiti richiesti dalla norma

Il decreto Rilancio prevede il rispetto di alcuni requisiti minimi che possono essere così riassunti:

- nel caso di isolamento termico delle superfici opache verticali, orizzontali o inclinate (c.d. cappotto termico), è necessario l'utilizzo di materiali isolanti che rispettino i criteri ambientali minimi di cui al decreto del Ministro dell'ambiente e della tutela del territorio e del mare 11 ottobre 2017;

- per tutti gli interventi di miglioramento energetico:

- il rispetto dei requisiti minimi previsti dai decreti di cui al comma 3-ter dell'articolo 14 del D.L. n. 63/2013;

- garantire il miglioramento di almeno due classi energetiche o, se non è possibile, il conseguimento della classe energetica più alta;

- redigere l'attestato di prestazione energetica (APE), prima e dopo l'intervento, rilasciato da un tecnico abilitato nella forma della dichiarazione asseverata che dimostri il miglioramento energetico.

- per gli interventi di miglioramento sismico è stato eliminato il sistema premiante nel caso di passaggio ad una o più classi di rischio sismico inferiori ma permane l’obbligo di effettuare l’intervento su un edificio ubicato in una zona a rischio sismico 1, 2 o 3 (escluse le zone 4).

IL NOTIZIOMETRO