Guida al Superbonus 2023: beneficiari, orizzonte temporale, requisiti e adempimenti

Guida completa di tutto quel che occorre sapere per utilizzare le detrazioni fiscali del 90/110% nel 2023

Dopo oltre 30 mesi dalla pubblicazione in Gazzetta Ufficiale della Legge 17 luglio 2020, n. 77 di conversione del Decreto-legge 19 maggio 2020, n. 34 (Decreto Rilancio) parlare di superbonus è diventato argomento da esperti conoscitori normativi che, avendo seguito l'evoluzione della normativa di riferimento, sono in grado di fornire tutte quelle indicazioni operative necessarie per utilizzare questo bonus edilizio.

Indice degli argomenti

- Guida al

Superbonus: di cosa parleremo

- La normativa e i

correttivi

- I provvedimenti

attuativi

- Cos'è il

superbonus e a chi spetta

- Le

esclusioni e la residenzialità dell'edificio

- L'orizzonte

temporale di riferimento aggiornato

- Le

tipologie di intervento (trainanti e trainati)

- Spese ammissibili

- Il calcolo dei limiti

di spesa

- I requisiti

richiesti dalla norma

- Gli adempimenti

- I requisiti degli

asseveratori

- I requisiti per le

imprese

- La documentazione da

conservare

- Le attestazioni da

produrre

- Il

procedimento edilizio e cause da esclusione

- Le opzioni

alternative alla detrazione

Guida al Superbonus: di cosa parleremo

In questa guida proveremo a trattare il superbonus entrando ne dettaglio di tutti quegli aspetti che dopo 23 correttivi risultano ancora complicati e/o dimenticati a causa della grande stratificazione di norme. Proprio per questo motivo, il primo passo per comprendere il funzionamento di questo bonus è conoscere la normativa di riferimento costituita essenzialmente:

- dalla normativa di rango primario (il Decreto Rilancio);

- dai provvedimenti attutivi;

oltre che tutti i chiarimenti forniti a diverso titolo dall'Agenzia delle Entrate, da Enea e i chiarimenti arrivati nel corso di questi anni dalla giurisprudenza.

Alla luce di questo chiariremo:

- quali sono i correttivi intervenuti;

- i provvedimenti attuativi;

- cos'è il superbonus e a chi spetta;

- le esclusioni e la residenzialità dell'edificio;

- l'orizzonte temporale di riferimento aggiornato;

- le tipologie di intervento;

- le spese ammissibili;

- il calcolo dei limiti di spesa;

- i requisiti richiesti dalla norma;

- gli adempimenti;

- i requisiti degli asseveratori;

- i requisiti per le imprese;

- la documentazione da conservare;

- le attestazioni da produrre;

- il procedimento edilizio e le cause da esclusione;

- le opzioni alternative alla detrazione.

La normativa e i correttivi

Come anticipato, fin'ora la normativa di rango primario, costituita essenzialmente dagli articoli 119, 121 e 122-bis (quest'ultimo aggiunto in corsa a fine 2021) del Decreto Rilancio, ha ricevuto 23 correttivi da:

- 9 Decreti Legge;

- 11 leggi di conversione;

- 3 leggi di Bilancio (2021, 2022 e 2023).

Nel dettaglio ecco tutti i correttivi (in alcuni casi le modifiche sono arrivate dalle leggi di conversione messe a punto dal Parlamento e non dai Decreti Legge approvati dal Governo):

- Decreto-Legge 14 agosto 2020, n. 104 (Decreto Agosto) convertito con modificazioni dalla Legge 13 ottobre 2020, n. 126;

- Legge 30 dicembre 2020, n. 178 (Legge di Bilancio 2021);

- Decreto-Legge 22 marzo 2021, n. 41 (Decreto Sostegni) convertito con modificazioni dalla Legge 21 maggio 2021, n. 69 (modifiche arrivate dopo la conversione in legge);

- Decreto-Legge 6 maggio 2021, n. 59 convertito con modificazioni dalla Legge 1 luglio 2021, n. 101;

- Decreto-Legge 31 maggio 2021, n. 77 (Decreto Semplificazioni-bis o Governance PNRR) convertito con modificazioni dalla Legge 29 luglio 2021, n. 108;

- Decreto-Legge 11 novembre 2021, n. 157 (Decreto anti-frode) i cui contenuti sono stati abrogati e rimessi all'interno della Legge di Bilancio 2022 (in vigore dal 12 novembre al 31 dicembre 2021);

- Legge 30 dicembre 2021, n. 234 (Legge di Bilancio 2022);

- Decreto-Legge 27 gennaio 2022, n. 4 (Decreto Sostegni-ter) convertito con modificazioni dalla Legge 28 marzo 2022, n. 25;

- Decreto-Legge 25 febbraio 2022, n.13 (Decreto Frodi) abrogato dalla Legge di conversione del Decreto Sostegni-ter;

- Decreto-Legge 1 marzo 2022, n. 17 (Decreto Bollette) convertito con modificazioni dalla Legge 27 aprile 2022, n. 34 (modifiche arrivate dopo la conversione in legge);

- Decreto-Legge 21 marzo 2022, n. 21 (Decreto energia) convertito con modificazioni dalla Legge 20 maggio 2022, n. 51 (modifiche arrivate dopo la conversione in legge);

- Decreto-Legge 30 aprile 2022, n. 36 (Decreto PNRR 2), convertito con modificazioni dalla Legge 29 giugno 2022, n. 79 (modifiche arrivate dopo la conversione in legge);

- Decreto Legge 17 maggio 2022, n. 50 (Decreto Aiuti), convertito con modificazioni dalla Legge 15 luglio 2022, n. 91;

- Decreto-Legge 21 giugno 2022 n. 73 (Decreto Semplificazioni fiscali), convertito con modificazioni dalla Legge 4 agosto 2022, n. 122 (modifiche arrivate dopo la conversione in legge);

- Decreto-Legge 9 agosto 2022, n. 115 (Decreto Aiuti-bis), convertito con modificazioni dalla Legge 21 settembre 2022, n. 142 (modifiche arrivate dopo la conversione in legge);

- Decreto Legge 18 novembre 2022, n. 176 convertito con modificazioni da una legge di conversione già approvata dal Parlamento ed in corso di pubblicazione in Gazzetta Ufficiale;

- Legge 29 dicembre 2022, n. 197 (Legge di Bilancio 2023).

I provvedimenti attuativi

Oltre alla normativa di rango primario e a tutti i suoi correttivi, occorre considerare anche:

- il Decreto del Ministero delle Infrastrutture e dei Trasporti 6 agosto 2020, n. 329 di modifica del D.M. 28 febbraio 2017, n. 58, recante “Sisma Bonus - Linee guida per la classificazione del rischio sismico delle costruzioni nonché le modalità per l’attestazione, da parte di professionisti abilitati, dell’efficacia degli interventi effettuati”

- i due Decreti del MiSE 6 agosto 2020 (Requisiti tecnici ecobonus e Asseverazioni);

- l'Accordo Conferenza unificata 4 agosto 2021, n. 88/CU concernente l’adozione della modulistica unificata e standardizzata per la presentazione della comunicazione asseverata di inizio attività (CILA-Superbonus) ai sensi dell’articolo 119, comma 13 -ter del decreto-legge 19 maggio 2020, 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77;

- il Decreto Ministero della Transizione Ecologica 14 febbraio 2022, n. 75 di modifica del Decreto Requisiti tecnici ecobonus e contenente i costi massimi specifici agevolabili ai fini dell’asseverazione della congruità delle spese di cui all’articolo 119, comma 13, lettera a) e all’articolo 121, comma 1-ter, lettera b), del decreto-legge n. 34 del 2020.

Oltre alla normativa di rango secondario, occorre considerare:

- guide, circolari, provvedimenti, risoluzioni e risposte fornite dall'Agenzia delle Entrate;

- FAQ, note, chiarimenti e guide di Enea;

- le risposte fornite dalla Commissione per il monitoraggio del Sismabonus (che nel tempo ha chiarito concetti che hanno comuniciato ad estendersi oltre gli interventi di riduzione del rischio sismico).

Tutte queste informazioni le trovate all'interno dello Speciale Superbonus (in corso di aggiornamento).

Cos'è il superbonus e a chi spetta

Cos'è il superbonus ormai lo sanno tutti. È una detrazione fiscale che spetta per due macrocategorie di interventi su edifici esistenti:

- la riqualificazione energetica (super-ecobonus);

- la riduzione del rischio sismico (super-sismabonus).

La norma prevede alcuni interventi che possono utilizzare direttamente il superbonus (i trainanti) e altri che possono accedervi solo se realizzati contestualmente ai primi (i trainati).

Alla luce delle modifiche arrivate nel corso del 2022 e le ultime apportate dalla Legge di conversione del Decreto Aiuti-quater, possono ancora accedere al superbonus solo alcuni dei soggetti beneficiari indicati all'art. 119, comma 9 del Decreto Rilancio. In particolare:

Possono ancora accedere al superbonus (con diverse aliquote fiscali) solo i seguenti beneficiari:

- condomini (anche minimi) o assimilati tali per la presenza di parti comuni ai sensi dell'art. 1117 del Codice Civile (quindi la classica bifamiliare con due distinti proprietari rientra in questa casistica);

- le persone fisiche, al di fuori dell'esercizio di attività di impresa, arte o professione, con riferimento agli interventi su edifici composti da due a quattro unità immobiliari distintamente accatastate, anche se posseduti da un unico proprietario o in comproprietà da più persone fisiche;

- le persone fisiche, al di fuori dell’esercizio di attività di impresa, arti e professioni;

- gli istituti autonomi case popolari (IACP);

- le cooperative di abitazione a proprietà indivisa, per interventi realizzati su immobili dalle stesse posseduti e assegnati in godimento ai propri soci;

- le organizzazioni non lucrative di utilità sociale, le organizzazioni di volontariato e dalle associazioni di promozione sociale (gli enti del terzo settore).

Le esclusioni e la residenzialità dell'edificio

A prescindere dal soggetto beneficiario, occorre ricordare almeno due altri aspetti:

- l'art. 119, comma 15-bis del Decreto Rilancio esclude dall'applicazione del superbonus le unità immobiliari appartenenti alle categorie catastali A/1 (abitazioni di tipo signorile), A/8 (abitazioni in ville) e A/9 (castelli, palazzi di eminenti pregi artistici o storici) limitatamente a quelle non aperte al pubblico;

- l'Agenzia delle Entrate ha sufficientemente chiarito che il superbonus si applica agli immobili di natura residenziale.

Su quest'ultimo aspetto, a seguito della pubblicazione di guide, circolari e risposte, è stata definita una procedura che prende in considerazione la "residenzialità" dell'edificio. Tale concetto è stato espresso per la prima volta con la circolare n. 24/E dell'8 agosto 2020, poi nella circolare n. 30/E del 20 dicembre 2020, nella circolare n. 23/E del 23 giugno 2022 per poi essere ribadito in alcune risposte ad interpello tra le quali:

- la risposta n. 10 dell'11 gennaio 2022;

- la risposta n. 298 del 25 maggio 2022;

- la risposta n. 306 del 26 maggio 2022;

- la risposta n. 314 del 30 maggio 2022.

A seguito di tutti questi chiarimenti, è possibile trarre le seguenti conclusioni:

- in un edificio "residenziale nel suo complesso", ovvero con superficie catastale residenziale complessiva maggiore del 50%, il superbonus per interventi trainanti realizzati sulle parti comuni spetta a tutte le unità immobiliari che lo compongono, anche a quelle di natura non residenziale; su tali unità immobiliari è, però, precluso l'utilizzo del superbonus per gli eventuali interventi "trainati";

- in un edificio "non residenziale nel suo complesso", ovvero con superficie catastale residenziale complessiva minore del 50%, il Superbonus per interventi realizzati sulle parti comuni spetta solo ai possessori di unità immobiliari residenziali che potranno, peraltro, fruire del Superbonus anche per interventi "trainati" realizzati sui propri immobili, sempreché questi ultimi non rientrino tra le categorie catastali degli immobili "di lusso" escluse (A/1, A/8 e A/9).

L'Agenzia delle Entrate ha anche chiarito che, ai fini della verifica della natura "residenziale" dell'edificio, non va conteggiata la superficie catastale delle pertinenze delle unità immobiliari di cui lo stesso si compone. Pertanto, ad esempio, nel caso di un box o di una cantina pertinenziale di una abitazione, oppure di un magazzino pertinenziale di una unità immobiliare, la superficie catastale di tali pertinenze non va considerata.

Relativamente al concetto di residezialità è stato chiarito che nel caso di interventi che comportino il cambio di destinazione di uso di una o più unità immobiliari all’interno di un edificio, la verifica che tale edificio abbia prevalentemente funzione residenziale va effettuata considerando la situazione esistente al termine dei lavori.

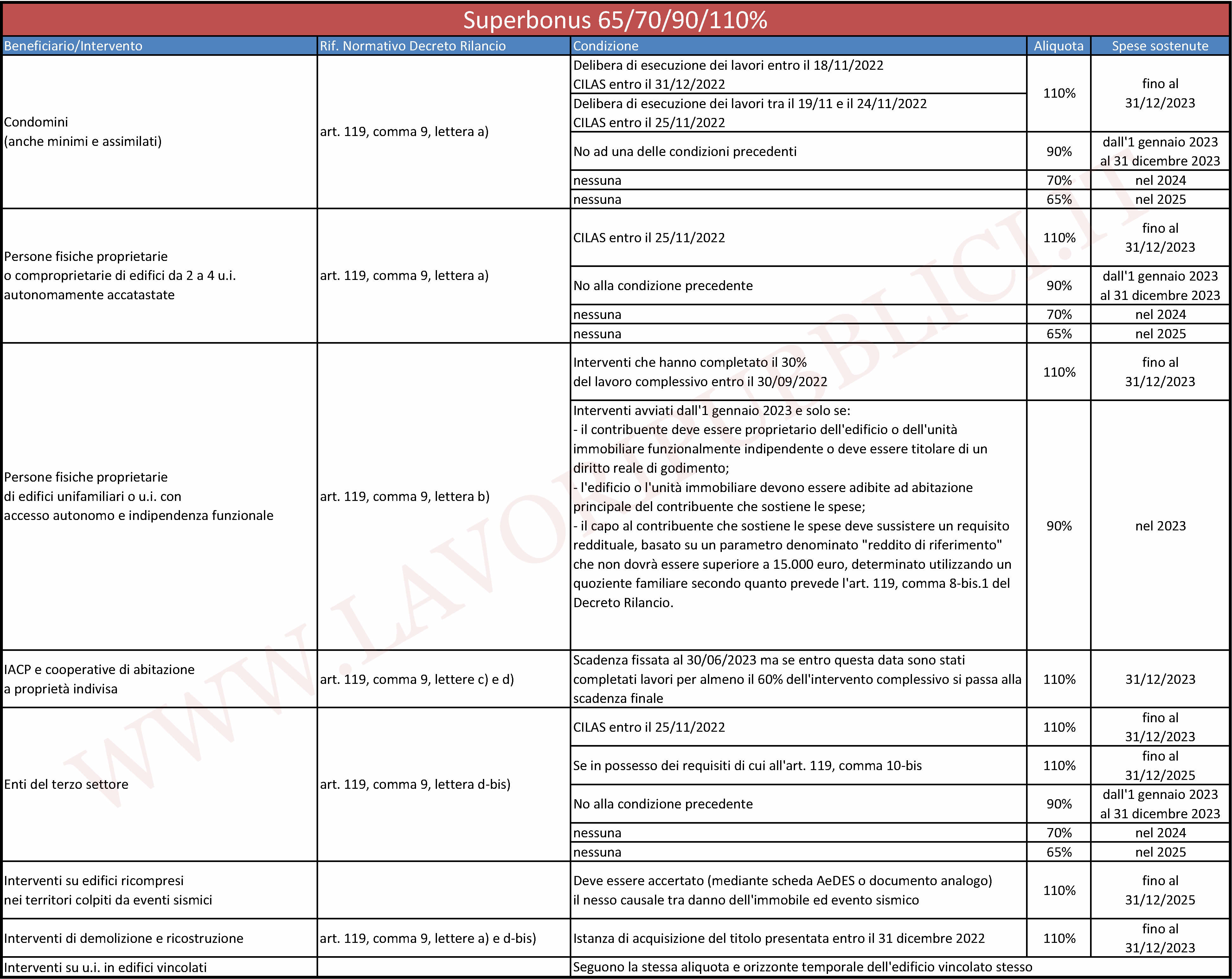

L'orizzonte temporale di riferimento aggiornato

Arriviamo adesso a trattare l'argomento apparentemente più complicato: l'orizzonte temporale per l'utilizzo del Superbonus. Un tema reso più difficile alla luce della pubblicazione degli ultimi provvedimenti di modifica:

- il Decreto Aiuti-quater e la sua legge di conversione;

- la Legge di Bilancio 2023.

Per comprendere l'orizzonte temporale di utilizzo del bonus occorre premettere che a partire dalle spese sostenute dall'1 gennaio 2023 l'aliquota fiscale scende progressivamente dal 110% al:

- 90% sulle spese sostenute nel 2023;

- 70% sulle spese sostenute nel 2024;

- 65% sulle spese sostenute nel 2025.

Di seguito il quadro sinottico delle scadenze suddivise per soggetto beneficiario:

Scarica il pdf col quadro sinottico delle scadenze.

Il Decreto Aiuti-quater ha altresì previsto che gli interventi di demolizione e ricostruzione con istanza di acquisizione del titolo presentata entro il 31 dicembre 2022, potranno continuare ad utilizzare l'aliquota maggiorata del 110%. Stiamo parlando chiaramente degli interventi realizzati dai soggetti di cui all'art. 119, comma 9, lettere a) e d-bis) del Decreto Rilancio.

Appare utile ricordare che uno dei requisiti richiesti per utilizzare il superbonus 90% nell'anno 2023 relativamente agli interventi sulle unifamiliari non consentirà più gli interventi di demolizione e ricostruzione di unità collabenti sulle quali è impossibile che possa essere adibita ad abitazione principale. Questo a meno che l'Agenzia delle Entrate non chiarisca che tale requisito è ammissibile anche dopo la fine dei lavori (ma dovremo attendere un intervento del Fisco).

Altro appunto da tenere a mente riguarda gli interventi di superbonus in edifici (condomini o assimilati) vincolati. L'art. 119, comma 2 del Decreto Rilancio prevede "Qualora l'edificio sia sottoposto ad almeno uno dei vincoli previsti dal codice dei beni culturali e del paesaggio, di cui al decreto legislativo 22 gennaio 2004, n. 42, o gli interventi di cui al citato comma 1 siano vietati da regolamenti edilizi, urbanistici e ambientali, la detrazione si applica a tutti gli interventi di cui al presente comma, anche se non eseguiti congiuntamente ad almeno uno degli interventi di cui al medesimo comma 1, fermi restando i requisiti di cui al comma 3".

La circolare dell'Agenzia delle Entrate n. 23/E del 23 giugno 2022 al paragrafo 2.2 afferma che il termine ultimo per fruire del Superbonus da parte delle unità immobiliari in condomini vincolati è quello previsto per gli interventi «effettuati dalle persone fisiche sulle singole unità immobiliari all’interno dello stesso condominio» di cui al primo periodo del comma 8-bis dell’articolo 119 del decreto Rilancio. Quindi lo stesso dei condomini (2025 con decalage dell'aliquota fiscale).

Sull’argomento, l’Agenzia delle Entrate ha anche chiarito che, relativamente agli interventi di ecobonus 110%, nel caso si realizzino i solo trainati quali, ad esempio, la sostituzione degli infissi o la realizzazione del cappotto interno nelle singole unità immobiliari, la condizione di accesso al bonus è che tali interventi assicurino il miglioramento di due classi energetiche dell’intero edificio oppure, ove non possibile, in quanto l’edificio è già nella penultima classe, il conseguimento della classe energetica più alta, dimostrato dall'A.P.E. di cui all'articolo 6 del decreto legislativo 19 agosto 2005, n. 192, ante e post intervento, rilasciato da un tecnico abilitato nella forma della dichiarazione asseverata.

Diversamente dalle unità immobiliari funzionalmente indipendenti in cui la verifica del doppio salto di classe va effettuata con riferimento a ciascuna unità immobiliare e l’asseverazione va predisposta dal tecnico abilitato utilizzando la procedura prevista per le unità immobiliari funzionalmente indipendenti.

Le tipologie di intervento (trainanti e trainati)

Il Decreto Rilancio ha previsto alcuni interventi edilizi che accedono direttamente alla detrazione fiscale del 110% e che possono trainare altri interventi che soli non potrebbero accedervi. Si distinguono, pertanto, tra le seguenti tipologie:

- interventi trainanti - accedono direttamente al superbonus;

- interventi trainati - accedono al superbonus solo se eseguiti congiuntamente ad un intervento trainate (in tal senso fa fede la data di inizio e fine lavori).

Gli interventi trainanti sono:

- l’isolamento termico delle superfici opache verticali, orizzontali o inclinate che interessano l’involucro dell’edificio con un’incidenza superiore al 25% (il c.d. cappotto termico). Da ricordare che gli interventi per la coibentazione del tetto rientrano nella disciplina agevolativa, senza limitare il concetto di superficie disperdente al solo locale sottotetto eventualmente esistente;

- gli interventi per la sostituzione degli impianti di climatizzazione invernale (tra le spese sostenute rientrano anche quelle relative alle sonde geotermiche utilizzate per gli impianti geotermici);

- gli interventi di riduzione del rischio sismico.

Gli interventi trainanti di riqualificazione energetica possono trainare i seguenti interventi:

- efficientamento energetico delle unità immobiliari di cui si compone il singolo condominio;

- acquisto e la posa in opera delle schermature solari;

- acquisto e la posa in opera di micro-cogeneratori in sostituzione di impianti esistenti

La realizzazione di uno qualsiasi degli interventi trainanti (di efficienza energetica o riduzione del rischio sismico) consente di portare in detrazione fiscale al 110% altre spese, sempre se effettuate congiuntamente, relative a:

- abbattimento di barriere architettoniche (art. 16-bis, comma 1, lettera e), del DPR n. 917/1986), anche ove effettuati in favore di persone di età superiore a sessantacinque anni,

- installazione delle infrastrutture per la ricarica di veicoli elettrici negli edifici (solo se gli interventi trainanti assicurano il doppio salto di classe energetica);

- installazione di impianti solari fotovoltaici connessi alla rete elettrica e sistemi di accumulo integrati negli impianti solari fotovoltaici agevolati contestuale o successiva all’installazione degli impianti medesimi.

La realizzazione del solo intervento trainante di riduzione del rischio sismico consente l'accesso al superbonus, a condizione che sia eseguita congiuntamente, anche alla realizzazione di sistemi di monitoraggio strutturale continuo a fini antisismici.

Da ricordare: tutti gli interventi trainati seguono l'orizzonte temporale degli interventi trainanti.

Spese ammissibili

Relativamente alle spese ammissibili, occorre considerare che l’Agenzia delle Entrate ha ripetutamente chiarito che sono ammesse al Superbonus le spese direttamente correlate all’intervento. Quindi, se ad esempio per un intervento di sostituzione dell’impianto di riscaldamento sarà necessario rifare la pavimentazione, le relative spese saranno ammesse entro il limite di spesa previsto.

Per quanto concerne gli interventi di riqualificazione energetica, l’art. 5 del Decreto Requisiti tecnici entra nel dettaglio delle spese ammesse alla detrazione. In particolare, la detrazione per tutti gli interventi di riqualificazione energetica spetta per le spese relative a:

a) interventi che comportano una riduzione della trasmittanza termica U degli elementi opachi costituenti l’involucro edilizio, purché detta trasmittanza non sia inferiore ai pertinenti valori di cui all’allegato E del Decreto Requisiti tecnici stesso, comprensivi delle opere provvisionali e accessorie, attraverso:

- fornitura e messa in opera di materiale coibente per il miglioramento delle caratteristiche termiche delle strutture esistenti;

- fornitura e messa in opera di materiali ordinari, anche necessari alla realizzazione di ulteriori strutture murarie a ridosso di quelle preesistenti, per il miglioramento delle caratteristiche termiche delle strutture esistenti;

- demolizione e ricostruzione dell’elemento costruttivo;

- demolizione, ricostruzione o spostamento, anche sotto traccia, degli impianti tecnici insistenti sulle superfici oggetto degli interventi;

b) interventi che comportano una riduzione della trasmittanza termica U delle finestre comprensive degli infissi, purché detta trasmittanza non sia inferiore ai pertinenti valori di cui all’Allegato E del Decreto Requisiti tecnici, attraverso:

- miglioramento delle caratteristiche termiche delle strutture esistenti con la fornitura e posa in opera di una nuova finestra comprensiva di infisso;

- miglioramento delle caratteristiche termiche dei componenti vetrati esistenti con integrazioni e sostituzioni;

- coibentazione o sostituzione dei cassonetti nel rispetto dei valori limite delle trasmittanze previsti per le finestre comprensive di infissi;

c) interventi di fornitura e installazione di sistemi di schermatura solare e/o chiusure tecniche oscuranti mobili, montate in modo solidale all’involucro edilizio o ai suoi componenti, all’interno, all’esterno o integrati alla superficie finestrata nonché l’eventuale smontaggio e dismissione di analoghi sistemi preesistenti, nonché la fornitura e messa in opera di meccanismi automatici di regolazione e controllo delle schermature;

d) interventi impiantistici concernenti la climatizzazione invernale e/o la produzione di acqua calda e l’installazione di sistemi di building automation attraverso:

- fornitura e posa in opera di tutte le apparecchiature termiche, meccaniche, elettriche ed elettroniche, nonché delle opere idrauliche e murarie necessarie per la realizzazione a regola d’arte di impianti solari termici organicamente collegati alle utenze, anche in integrazione con impianti termici;

- smontaggio e dismissione dell’impianto di climatizzazione invernale esistente, parziale o totale, fornitura e posa in opera di tutte le apparecchiature termiche, meccaniche, elettriche ed elettroniche, delle opere idrauliche e murarie necessarie per la sostituzione, a regola d’arte, di impianti di climatizzazione invernale. Sono altresì ricomprese le spese per l’adeguamento della rete di distribuzione e diffusione, dei sistemi di accumulo, dei sistemi di trattamento dell’acqua, dei dispositivi di controllo e regolazione nonché dei sistemi di emissione;

- fornitura e posa in opera di tutte le apparecchiature elettriche, elettroniche e meccaniche nonché delle opere elettriche e murarie necessarie per l’installazione e la messa in funzione a regola d’arte, all’interno degli edifici o delle unità abitative, di sistemi di building automation degli impianti termici degli edifici. Non è compreso tra le spese ammissibili l’acquisto di dispositivi che permettono di interagire da remoto con le predette apparecchiature, quali telefoni cellulari, tablet e personal computer o dispositivi similari comunque denominati;

e) interventi di riduzione del rischio sismico, di cui all’art. 2, comma 1, lettera b), punti vi e vii del Decreto Requisiti tecnici, realizzati cioè:

- sulle parti comuni di edifici condominiali, che interessino l’involucro dell’edificio con un’incidenza superiore al 25 per cento della superficie disperdente lorda dell’edificio medesimo;

- sulle parti comuni di edifici condominiali, che interessino l’involucro dell’edificio con un’incidenza superiore al 25 per cento della superficie disperdente lorda dell’edificio medesimo e che conseguono almeno le qualità medie di cui alle tabelle 3 e 4, dell’Allegato 1 del Decreto Linee Guida APE;

realizzati nelle zone sismiche 1, 2 e 3 che:

- contestualmente determinino il passaggio ad una classe di rischio sismico inferiore, secondo quanto stabilito dal decreto del Ministro delle infrastrutture e dei trasporti 28 febbraio 2017, n. 58;

- contestualmente determinino il passaggio a due o più classi di rischio sismico inferiori, secondo quanto stabilito dal decreto del Ministro delle infrastrutture e dei trasporti 28 febbraio 2017, n. 58;

f) prestazioni professionali necessarie alla realizzazione degli interventi, comprensive della redazione, delle asseverazioni e dell’attestato di prestazione energetica, ove richiesto, nonché quelle necessarie per tutte le asseverazioni, attestazioni e visto di conformità necessari per accedere all’incentivo.

Il calcolo dei limiti di spesa

La detrazione per gli interventi di isolamento termico (art. 119, comma 1, lettera a) del Decreto Rilancio) è calcolata su un ammontare complessivo delle spese non superiore:

- a euro 50.000 per gli edifici unifamiliari o per le unità immobiliari situate all'interno di edifici plurifamiliari che siano funzionalmente indipendenti e dispongano di uno o più accessi autonomi dall'esterno;

- a euro 40.000 moltiplicati per il numero delle unità immobiliari che compongono l'edificio per gli edifici composti da due a otto unità immobiliari;

- a euro 30.000 moltiplicati per il numero delle unità immobiliari che compongono l'edificio per gli edifici composti da più di otto unità immobiliari.

N.B. nel caso di 10 u.i. il limite massimo è 8x40.000 + 2x30.000=380.000 euro.

La detrazione spettante per gli interventi sulle parti comuni degli edifici per la sostituzione degli impianti di climatizzazione invernale esistenti(art. 119, comma 1, lettera b) del Decreto Rilancio) è calcolata su un ammontare complessivo delle spese non superiore:

- a euro 20.000 moltiplicati per il numero delle unità immobiliari che compongono l'edificio per gli edifici composti fino a otto unità immobiliari;

- a euro 15.000 moltiplicati per il numero delle unità immobiliari che compongono l'edificio per gli edifici composti da più di otto unità immobiliari ed è riconosciuta anche per le spese relative allo smaltimento e alla bonifica dell'impianto sostituito.

N.B. nel caso di 10 u.i. il limite massimo è 8x20.000 + 2x15.000=190.000 euro.

La detrazione spettante per gli interventi sugli edifici unifamiliari o sulle unità immobiliari situate all'interno di edifici plurifamiliari che siano funzionalmente indipendenti e dispongano di uno o più accessi autonomi dall'esterno per la sostituzione degli impianti di climatizzazione invernale esistenti (art. 119, comma 1, lettera c) del Decreto Rilancio) è calcolata su un ammontare complessivo delle spese non superiore a euro 30.000 ed è riconosciuta anche per le spese relative allo smaltimento e alla bonifica dell'impianto sostituito.

Per gli interventi di riduzione del rischio sismico (sismabonus 110%), la detrazione va calcolata su un ammontare complessivo di 96.000 euro per unità immobiliare per ciascun anno. Il limite di spesa riguarda il singolo immobile e le sue pertinenze unitariamente considerate, anche se accatastate separatamente. Gli interventi edilizi effettuati sulla pertinenza non hanno, infatti, un autonomo limite di spesa, ma rientrano nel limite previsto per l’unità abitativa di cui la pertinenza è al servizio.

Nel calcolo del massimale di spesa occorre sempre fare molta attenzione ad individuare a monte l'ambito oggettivo di fruizione del superbonus, ovvero se l'intervento è realizzato:

- su parti comuni di edifici residenziali in “condominio” (sia trainanti, sia trainati);

- su edifici residenziali unifamiliari e relative pertinenze (sia trainanti, sia trainati);

- su unità immobiliari residenziali funzionalmente indipendenti e con uno o più accessi autonomi dall’esterno site all'interno di edifici plurifamiliari e relative pertinenze (sia trainanti, sia trainati);

- su singole unità immobiliari residenziali e relative pertinenze all’interno di edifici in condominio (solo trainati).

A questo punto occorre dare una regola generale affinché si comprenda come e quando le pertinenze di una unità immobiliare contribuiscono al calcolo del massimale. Nel dettaglio è possibile trarre le seguenti conclusioni:

- negli edifici unifamiliari, le pertinenze non fanno alcun ammontare autonomo. Nel caso di un edificio con una unità immobiliare e una pertinenza, il massimale sarà solo uno;

- negli edifici plurifamiliari, le pertinenze fanno ammontare autonomo a condizione che le pertinenze siano inserite all'interno della sagoma dell'edificio (anche attaccate). Se ho un edificio con 5 unità immobiliari e 5 pertinenze, il massimale sarà moltiplicato per 10.

Discorso a parte va fatto per i limiti di spesa relativi agli interventi trainati:

- per l'abbattimento di barriere architettoniche il limite di spesa è pari a 96.000 euro ed è autonomo se l'intervento è trainato dagli interventi di riqualificazione energetica o ricompreso tra quelli di cui all'art. 16-bis, comma 1 del TUIR (d.P.R. n. 917/1986) se trainato dagli interventi di riduzione del rischio sismico;

- per l'efficientamento energetico delle unità immobiliari il limite massimo di detrazione ammissibile è di 60.000 euro per unità immobiliare;

- per l'acquisto e la posa in opera delle schermature solari il limite massimo di detrazione ammissibile è di 60.000 euro per unità immobiliare;

- per l'acquisto e la posa in opera di micro-cogeneratori in sostituzione di impianti esistenti il limite massimo di detrazione ammissibile è di 100.000 euro;

- l'installazione delle infrastrutture per la ricarica di veicoli

elettrici negli edifici i limiti di spesa sono:

- euro 2.000 per gli edifici unifamiliari o per le unità immobiliari situate all’interno di edifici plurifamiliari che siano funzionalmente indipendenti e dispongano di uno o più accessi autonomi dall’esterno;

- euro 1.500 per gli edifici plurifamiliari o i condomìni che installino un numero massimo di otto colonnine;

- euro 1.200 per gli edifici plurifamiliari o i condomìni che

installino un numero superiore a otto colonnine.

L’agevolazione si intende riferita a una sola colonnina di ricarica per unità immobiliare.

- per l'installazione di impianti solari fotovoltaici connessi alla rete elettrica, l'ammontare complessivo delle spese non deve essere superiore a euro 48.000 e comunque nel limite di spesa di euro 2.400 per ogni kW di potenza nominale dell'impianto solare fotovoltaico; nel caso di interventi di ristrutturazione edilizia, nuova costruzione o ristrutturazione urbanistica il predetto limite di spesa è ridotto ad euro 1.600 per ogni kW di potenza nominale;

- per i sistemi di accumulo integrati negli impianti solari fotovoltaici agevolati contestuale o successiva all’installazione degli impianti medesimi, le condizioni e i limiti sono quelli del punto precedente nel limite di spesa di euro 1.000 per ogni kWh di capacità di accumulo del sistema di accumulo.

Da ricordare che in questi casi si parla di limite massimo di detrazione per cui occorre calcolare il limite di spesa ammissibile per il superbonus, dividendo questi valori per l'aliquota del superbonus. Ad esempio, nel caso di superbonus 110%, il limite di spesa per gli interventi di efficientamento energetico delle unità immobiliari è pari al limite massimo di detrazione ammissibile (60.000 euro per unità immobiliare) diviso per 110%, quindi: 60.000 euro/110% = 54.545 euro circa.

Previsto un limite di spesa "particolare" per gli interventi su unità immobiliari realizzati dai soggetti di cui all'art. 119, comma 9, lettera d-bis) del Decreto Rilancio, ovvero dalle "organizzazioni non lucrative di utilità sociale di cui all'articolo 10 del decreto legislativo 4 dicembre 1997, n. 460, dalle organizzazioni di volontariato iscritte nei registri di cui all'articolo 6 della legge 11 agosto 1991, n. 266, e dalle associazioni di promozione sociale iscritte nel registro nazionale e nei registri regionali e delle province autonome di Trento e di Bolzano previsti dall'articolo 7 della legge 7 dicembre 2000, n. 383".

L'art. 33 del D.L. n. 77/2021 ha previsto l’inserimento del comma 10-bis che lega i limiti di spesa per le unità immobiliari alla superficie complessiva dell’immobile; in particolare “10-bis. Il limite di spesa ammesso alle detrazioni di cui al presente articolo, previsto per le singole unità immobiliari, è moltiplicato per il rapporto tra la superficie complessiva dell'immobile oggetto degli interventi di efficientamento energetico, di miglioramento o di adeguamento antisismico previsti ai commi 1, 2, 3, 3-bis, 4, 4-bis, 5, 6, 7 e 8, e la superficie media di una unità abitativa immobiliare, come ricavabile dal Rapporto Immobiliare pubblicato dall'Osservatorio del Mercato Immobiliare dell'Agenzia delle Entrate ai sensi dell'articolo 120-sexiesdecies del decreto legislativo 1 settembre 1993, n. 385, per i soggetti di cui al comma 9, lettera d-bis), che siano in possesso dei seguenti requisiti: a) svolgano attività di prestazione di servizi socio-sanitari e assistenziali, e i cui membri del Consiglio di Amministrazione non percepiscano alcun compenso o indennità di carica; b) siano in possesso di immobili rientranti nelle categorie catastali B/1, B/2 e D/4, a titolo di proprietà, nuda proprietà, usufrutto o comodato d'uso gratuito. Il titolo di comodato d'uso gratuito è idoneo all'accesso alle detrazioni di cui al presente articolo, a condizione che il contratto sia regolarmente registrato in data certa anteriore all'entrata in vigore della presente disposizione”.

Nel calcolo dei limiti di spesa per un intervento che prevede l'accorpamento o il frazionamento finale dell'edificio, occorre sempre considerare la situazione al catasto ante presentazione della pratica edilizia di superbonus.

I requisiti richiesti dalla norma

Il decreto Rilancio prevede il rispetto di alcuni requisiti minimi che possono essere così riassunti:

- nel caso di isolamento termico delle superfici opache verticali, orizzontali o inclinate (c.d. cappotto termico), è necessario l’utilizzo di materiali isolanti che rispettino i criteri ambientali minimi di cui al decreto del Ministro dell’ambiente e della tutela del territorio e del mare 11 ottobre 2017;

- per tutti gli interventi di miglioramento energetico:

- il rispetto dei requisiti minimi previsti dai decreti di cui al comma 3-ter dell’articolo 14 del D.L. n. 63/2013;

- garantire il miglioramento di almeno due classi energetiche o, se non è possibile, il conseguimento della classe energetica più alta;

- redigere l’attestato di prestazione energetica (APE), prima e dopo l’intervento, rilasciato da un tecnico abilitato nella forma della dichiarazione asseverata che dimostri il miglioramento energetico.

- per gli interventi di miglioramento sismico è stato eliminato il sistema premiante nel caso di passaggio ad una o più classi di rischio sismico inferiori ma permane l’obbligo di effettuare l’intervento su un edificio ubicato in una zona a rischio sismico 1, 2 o 3 (escluse le zone 4).

Gli adempimenti

Per quanto concerne gli interventi di riqualificazione energetica (art. 119, commi 1, 2 e 3 del Decreto Rilancio), i tecnici abilitati asseverano il rispetto dei requisiti minimi e la corrispondente congruità delle spese sostenute in relazione agli interventi agevolati (asseverazione tecnica). Una copia dell’asseverazione è trasmessa, esclusivamente per via telematica, all’Agenzia nazionale per le nuove tecnologie, l’energia e lo sviluppo economico sostenibile (ENEA).

Modalità di trasmissione e relative modalità attuative per l’invio della suddetta asseverazione all’Enea sono state stabilite con Decreto Ministero dello Sviluppo economico 6 agosto 2020 recante "Requisiti delle asseverazioni per l’accesso alle detrazioni fiscali per la riqualificazione energetica degli edifici – cd. Ecobonus" (c.d. Decreto Asseverazioni). In particolare, l’asseverazione del tecnico abilitato attesta che l’intervento risponde ai requisiti di cui all’allegato A del Decreto Requisiti minimi, nonché la congruità dei costi degli stessi interventi, anche rispetto ai costi specifici (indicati all’interno nel decreto requisiti minimi stesso).

In allegato al Decreto Asseverazioni sono riportati due modelli di asseverazione utilizzabili per il fine lavori o per gli stati di avanzamento lavori.

Per quanto concerne gli interventi di riduzione del rischio sismico (art. 119, comma 4 del Decreto Rilancio), l'efficacia degli stessi deve essere asseverata dai professionisti incaricati della progettazione strutturale, della direzione dei lavori delle strutture e del collaudo statico, secondo le rispettive competenze professionali, iscritti agli ordini o ai collegi professionali di appartenenza, in base alle disposizioni stabilite ai sensi del Decreto MIT 6 agosto 2020, n. 329 che ha modificato il Decreto 28 febbraio 2017, n. 58 avente ad oggetto «Sismabonus – Linee guida per la classificazione del rischio sismico delle costruzioni nonché le modalità per l’attestazione, da parte di professionisti abilitati, dell’efficacia degli interventi effettuati». I professionisti incaricati attestano altresì la corrispondente congruità delle spese sostenute in relazione agli interventi agevolati.

Le asseverazioni vanno rilasciate a fine lavori oppure in corso d’opera al 30% e al 60% dei lavori realizzati.

Il tecnico abilitato che la sottoscrive allega il computo metrico e attesta la corrispondente congruità delle spese sostenute in relazione agli interventi agevolati.

I requisiti degli asseveratori

Il professionista o i professionisti incaricati per le attività di attestazione e asseverazione devono essere abilitati alla professione (iscrizione del tecnico agli specifici ordini e collegi professionali) e possedere adeguata assicurazione professionale così come previsto all'art. 119, comma 14 del Decreto Rilancio. Relativamente a quest'ultima, al professionista la norma concede 3 possibilità:

- assicurazione "single project", dedicata cioè al singolo intervento e con massimale pari agli importi dell'intervento oggetto delle predette attestazioni o asseverazioni;

- normale RC professionale purché questa:

- non preveda esclusioni relative ad attività di asseverazione;

- preveda un massimale non inferiore a 500.000 euro, specifico per il rischio di asseverazione di cui al presente comma, da integrare a cura del professionista ove si renda necessario;

- garantisca, se in operatività di claims made, un'ultrattività pari ad almeno cinque anni in caso di cessazione di attività e una retroattività pari anch'essa ad almeno cinque anni a garanzia di asseverazioni effettuate negli anni precedenti;

- polizza dedicata alle attività di attestazione e asseverazione con un massimale adeguato al numero delle attestazioni o asseverazioni rilasciate e, comunque, non inferiore a 500.000 euro, senza interferenze con la polizza di responsabilità civile.

I requisiti per le imprese

Dal 27 maggio 2022, così come previsto dall'art. 28-quater del Decreto Legge n. 4/2022 (Decreto Sostegni-ter), convertito con modificazioni dalla Legge 28 marzo 2022, n. 25 (obbligo arrivato dopo la conversione in legge), per determinati lavori edili di importo superiore a 70.000 euro, i benefici fiscali ad essi connessi siano riconosciuti soltanto se nell’atto di affidamento dei lavori sono indicati i contratti collettivi applicati dall’impresa esercente i lavori.

L'impresa dovrà anche avere il Documento Unico di Regolarità Contributiva (Durc) in regola perché come chiarito dalla Commissione nazionale paritetica delle Casse edili (CNCE), gli effetti della mancanza della congruità potrebbero indirettamente riflettersi anche sul mancato riconoscimento dei benefici previsti in materia di detrazioni fiscali. L’art. 5, comma 6, del DM n. 143/21 dispone infatti che “In mancanza di regolarizzazione, l'esito della verifica di congruità riferita alla singola opera, pubblica e privata, incide, dalla data di emissione, sulle successive verifiche di regolarità contributiva finalizzata al rilascio per l'impresa affidataria del Durc on-line (...)”. Si verificherebbe, dunque, la previsione di cui all'art. 4 del DM 41/98 Iettera d) “Casi di diniego della detrazione”, la quale stabilisce che “La detrazione non è riconosciuta in caso di: d) violazione delle norme in materia di tutela della salute e della sicurezza sul luogo di lavoro e nei cantieri, nonché di obbligazioni contributive accertate dagli organi competenti e comunicate alla direzione regionale delle entrate territorialmente competente”.

Dall'1 gennaio 2023 entrerà in vigore il nuovo obbligo previsto dall'art. 10-bis del Decreto-Legge n. 21/2022 (Decreto Energia) convertito con modificazioni dalla Legge 20 maggio 2022, n. 51 (obbligo arrivato dopo la conversione in legge). Un obbligo che prevede l'introduzione in due step dell'attestazione SOA per il riconoscimento degli incentivi fiscali di cui all'art. 119 e 121 del Decreto Rilancio, ovvero tutti i principali bonus edilizi: superbonus, ecobononus, sismabonus, fotovoltaico, colonnine di ricarica e, se nuovamente prorogati, bonus facciate e bonus barriere architettoniche.

L'introduzione di questo nuovo adempimento sarà prevista in due fasi e riguarderà gli interventi di importo complessivo superiore a 516.000 euro:

- un periodo transitorio dal 1° gennaio al 30 giugno 2023 in cui

per la fruizione degli incentivi si dovrà affidare l'esecuzione dei

lavori ad imprese:

- in possesso, al momento della sottoscrizione del contratto di appalto ovvero, in caso di imprese subappaltatrici, del contratto di subappalto, della occorrente qualificazione ai sensi dell’articolo 84 del codice dei contratti pubblici, di cui al decreto legislativo 18 aprile 2016, n. 50;

- che, al momento della sottoscrizione del contratto di appalto ovvero, in caso di imprese subappaltatrici, del contratto di subappalto, documentano al committente ovvero all’impresa subappaltante l’avvenuta sottoscrizione di un contratto finalizzato al rilascio dell’attestazione di qualificazione con uno degli organismi previsti dall’articolo 84 del codice dei contratti pubblici, di cui al decreto legislativo 18 aprile 2016, n. 50.

- un regime definitivo dal 1° luglio 2023 in cui i lavori potranno essere affidati solo ad imprese in possesso, al momento della sottoscrizione del contratto di appalto ovvero, in caso di imprese subappaltatrici, del contratto di subappalto, della occorrente qualificazione ai sensi dell’articolo 84 del codice dei contratti pubblici, di cui al decreto legislativo 18 aprile 2016, n. 50.

La documentazione da conservare

Occorre aver cura di conversare la seguente documentazione:

- dichiarazione sostituiva dell’atto di notorietà, resa ai sensi dell’art. 47 del DPR n. 445 del 2000, che attesti che l’immobile oggetto di intervento non è un bene strumentale, merce o patrimoniale;

- dichiarazione sostitutiva dell’atto di notorietà, resa ai sensi dell’art. 47 del DPR n. 445 del 2000, che attesti che l’immobile oggetto di interventi di efficientamento energetico ammessi al Superbonus nella misura del 50 per cento della detrazione in quanto adibito promiscuamente all'esercizio dell'arte, della professione o all'esercizio dell'attività commerciale anche occasionale;

- dichiarazione sostitutiva dell’atto di notorietà, resa ai sensi dell’art. 47 del DPR n. 445 del 2000, che attesti che il Superbonus è richiesto per un massimo di 2 unità immobiliari relativamente agli interventi di efficientamento energetico;

- dichiarazione sostitutiva dell’atto di notorietà, resa ai sensi dell’art. 47 del DPR n. 445 del 2000, che attesti che il Superbonus è limitato ai lavori destinati ai soli immobili o parti di immobili adibiti a spogliatoi dichiarazione sostitutiva dell’atto di notorietà, resa ai sensi dell’art. 47 del DPR n. 445 del 2000, attestante il rispetto del limite massimo di spesa ammissibile;

- dichiarazione sostitutiva dell’atto di notorietà, resa ai sensi dell’art. 47 del DPR n. 445 del 2000, attestante la presenza o meno di altri contributi riferiti agli stessi lavori o che le spese agevolate sono state calcolate al netto di tali eventuali altri contributi;

- dichiarazione sostitutiva dell’atto di notorietà, resa ai sensi dell’art. 47 del DPR n. 445 del 2000, attestante che gli interventi consistano/non consistano nella mera prosecuzione di interventi iniziati in anni precedenti.

Relativamente agli aspetti di natura contabile, occorre conservare:

- fatture, ricevute fiscali o altra idonea documentazione se le cessioni di beni e le prestazioni di servizi sono effettuate da soggetti non tenuti all’osservanza del DPR n. 633 del 1972, da cui risulti la distinta contabilizzazione delle spese relative ai diversi interventi svolti;

- bonifico bancario o postale da cui risulti la causale del versamento, la data e numero della fattura, il codice fiscale del soggetto che versa e il codice fiscale o partita IVA del soggetto che riceve la somma, per l’importo del corrispettivo non oggetto di sconto in fattura o cessione del credito. Possono essere utilizzati i bonifici predisposti dagli istituti di pagamento ai fini dell’Eco bonus ovvero della detrazione prevista per gli interventi di recupero del patrimonio edilizio. L'obbligo di effettuare il pagamento mediante bonifico non riguarda i soggetti esercenti attività d'impresa, per i quali vale comunque il principio dell’utilizzo di mezzi tracciabili;

- documentazione relativa alle spese il cui pagamento è previsto possa non essere eseguito con bonifico bancario (ad es., per pagamenti relativi ad oneri di urbanizzazione, ritenute d’acconto operate sui compensi, imposta di bollo e diritti pagati per le concessioni, autorizzazioni e denunce di inizio lavori);

- certificazione dell’amministratore di condominio (solo per i condomini).

Occorre, naturalmente conservare, la documentazione che legittima l'intervento dal punto di vista edilizio e urbanistico:

- abilitazioni amministrative dalle quali si evinca la tipologia dei lavori e la data di inizio dei lavori, a seconda dei casi Comunicazione Inizio Lavori Asseverata per il Superbonus (CILAS) o Segnalazione certificata di inizio attività (SCIA), con ricevuta di deposito;

- la ricevuta di spedizione della comunicazione preventiva inizio lavori all’ASL di competenza se prevista.

Le attestazioni da produrre

Altro aspetto riguarda il rispetto dei requisiti minimi e gli adempimenti specifici previsti per gli interventi di riqualificazione energetica (ecobonus 110%) e di riduzione del rischio sismico (sismabonus 110%).

Per quanto riguarda gli interventi trainanti e trainati che accedono alle misure di ecobonus 110%, sarà necessario conservare tutte le asseverazioni e attestazioni tecniche:

- asseverazione dei requisiti tecnici con attestazione della congruità delle spese sostenute rilasciata al termine dei lavori o per ogni stato di avanzamento dei lavori, con ricevuta di trasmissione all’Enea;

- scheda descrittiva con ricevuta di trasmissione all’Enea;

- attestato di prestazione energetica (APE) ante intervento;

- attestato di prestazione energetica (APE) post intervento;

- relazione ai sensi dell’art. 8, comma 1, del d. lgs. n. 192 del 2005 e successive modificazioni o provvedimento regionale equivalente;

- in presenza di soli interventi trainati (salvo che l’edificio sia sottoposto ai vincoli previsti dal Codice dei beni culturali e del paesaggio o il rifacimento dell’isolamento termico è vietato da regolamenti edilizi, urbanistici o ambientali) acquisire la documentazione attinente gli interventi trainanti se il visto di conformità è stato apposto da un altro CAF o professionista abilitato;

- dichiarazione sostitutiva dell’atto di notorietà, resa ai sensi dell’art. 47 del DPR n. 445 del 2000, dell’impresa che ha installato l’infrastruttura per la ricarica dei veicoli elettrici attestante che l’intervento è iniziato nel 2020 e si è concluso successivamente (solo per i lavori iniziati dal 1° luglio 2020 e conclusi nel 2021);

- rispetto delle caratteristiche tecniche previste dal decreto ministeriale 14 giugno 1989, n. 236 per gli interventi di eliminazione delle barriere architettoniche.

Analogamente, per gli interventi di sismabonus 110% servono le seguenti asseverazioni e attestazioni tecniche:

- asseverazione dei requisiti tecnici con attestazione della congruità delle spese sostenute rilasciata al termine dei lavori o per ogni SAL;

- ricevuta di deposito presso lo sportello unico;

- attestazione dell’impresa che ha effettuati i lavori di esecuzione dell’intervento trainato tra l’inizio e la fine del lavoro trainante;

- relazione tecnica di cui all’art. 3, comma 2, del d.m. 28 febbraio 2017 con ricevuta di deposito presso il comune in presenza di soli interventi trainati acquisire la documentazione attinente gli interventi trainanti se il visto di conformità è stato apposto da un altro CAF o professionista abilitato;

- rispetto delle caratteristiche tecniche previste dal decreto ministeriale 14 giugno 1989, n. 236 per gli interventi di abbattimento delle barriere architettoniche.

Il procedimento edilizio e cause da esclusione

Una nota a parte merita il capitolo relativo al procedimento edilizio. L'art. 119, comma 13-ter del Decreto Rilancio ha previsto che per gli interventi di superbonus, anche qualora riguardino le parti strutturali degli edifici o i prospetti, con esclusione di quelli comportanti la demolizione e la ricostruzione degli edifici, costituiscono manutenzione straordinaria e sono realizzabili mediante comunicazione di inizio lavori asseverata (CILA).

Stiamo parlando della nota CILAS in cui sono attestati gli estremi del titolo abilitativo che ha previsto la costruzione dell'immobile oggetto d'intervento o del provvedimento che ne ha consentito la legittimazione ovvero è attestato che la costruzione è stata completata in data antecedente al 1° settembre 1967.

La presentazione della CILA non richiede l'attestazione dello stato legittimo di cui all' articolo 9-bis, comma 1-bis, del decreto del Presidente della Repubblica 6 giugno 2001, n. 380. Ciò non vuol dire che un intervento di superbonus sani un abuso edilizio preesistente o che lo stesso non possa creare problematiche di natura penale in caso di controllo da parte dell'amministrazione competente.

Per gli interventi di superbonus, la decadenza del beneficio fiscale previsto dall'articolo 49 del decreto del Presidente della Repubblica n. 380 del 2001 opera esclusivamente nei seguenti casi:

- mancata presentazione della CILAS;

- interventi realizzati in difformità dalla CILA;

- assenza dell'attestazione dei dati che hanno legittimato l'edificazione;

- non corrispondenza al vero delle attestazioni del rispetto dei requisiti minimi.

Da ricordare che:

- le opere di edilizia libera (art. 6 del d.P.R. n. 380/2001) vanno descritte all'interno della CILAS;

- le varianti in corso d'opera vanno comunicate alla fine dei lavori e costituiscono integrazione della CILA presentata;

- non è richiesta, alla conclusione dei lavori, la segnalazione certificata di agibilità di cui all'art. 24 del d.P.R. n. 380/2001.

Le opzioni alternative alla detrazione

I soggetti che sostengono le spese che accedono al superbonus (ma anche agli altri bonus edilizi minori) possono optare, in luogo dell'utilizzo diretto della detrazione spettante, alternativamente:

- per un contributo, sotto forma di sconto sul corrispettivo dovuto, fino a un importo massimo pari al corrispettivo stesso, anticipato dai fornitori che hanno effettuato gli interventi e da questi ultimi recuperato sotto forma di credito d'imposta, di importo pari alla detrazione spettante, cedibile dai medesimi ad altri soggetti, compresi gli istituti di credito e gli altri intermediari finanziari;

- per la cessione di un credito d'imposta di pari ammontare ad altri soggetti, compresi gli istituti di credito e gli altri intermediari finanziari.

Sia nel caso di cessione indiretta (da parte dell’impresa che ha fatto lo sconto) che di cessione diretta (da parte del contribuente che ha maturato la detrazione) è possibile:

- una prima cessione jolly ovvero effettuabile nei confronti di chiunque voglia acquistare il credito;

- 3 ulteriori cessioni effettuate a favore di banche e intermediari finanziari, di società appartenenti a un gruppo bancario ovvero di imprese di assicurazione ;

- una ulteriore cessione è concessa alle banche, ovvero alle società appartenenti ad un gruppo bancario, in favore di soggetti diversi dai consumatori o utenti, che abbiano stipulato un contratto di conto corrente con la banca stessa, ovvero con la banca capogruppo, senza facoltà di ulteriore cessione.

Tale opzione può essere esercitata in relazione a ciascuno stato di avanzamento dei lavori. Gli stati di avanzamento dei lavori non possono essere più di due per ciascun intervento complessivo e ciascuno stato di avanzamento deve riferirsi ad almeno il 30 per cento del medesimo intervento.

Per le spese relative agli interventi che possono utilizzare le opzioni alternative:

- il contribuente richiede il visto di conformità dei dati relativi alla documentazione che attesta la sussistenza dei presupposti che danno diritto alla detrazione d'imposta;

- i tecnici abilitati asseverano la congruità delle spese sostenute.

I crediti derivanti dall'esercizio delle opzioni non possono formare oggetto di cessioni parziali successivamente alla prima comunicazione dell'opzione all'Agenzia delle entrate effettuata con le modalità previste dal provvedimento del direttore dell'Agenzia delle entrate. A tal fine, al credito è attribuito un codice identificativo univoco da indicare nelle comunicazioni delle eventuali successive cessioni, secondo le modalità previste dal provvedimento dell’Agenzia delle Entrate stessa. Tali disposizioni si applicano alle comunicazioni della prima cessione o dello sconto in fattura inviate all'Agenzia delle entrate a partire dal 1° maggio 2022.

I crediti d'imposta sono utilizzati in compensazione sulla base delle rate residue di detrazione non fruite. Il credito d'imposta è usufruito con la stessa ripartizione in quote annuali con la quale sarebbe stata utilizzata la detrazione. La quota di credito d'imposta non utilizzata nell'anno non può essere usufruita negli anni successivi, e non può essere richiesta a rimborso.

Attenzione, l'art. 9, comma 4 del Decreto Aiuti-quater ha previsto una deroga alla disciplina del meccanismo delle opzioni alternative, stabilendo la possibilità che i crediti d’imposta derivanti dalle comunicazioni di cessione o di sconto in fattura inviate all’Agenzia delle entrate entro il 31 ottobre 2022 e non ancora utilizzati possano essere fruiti in 10 rate annuali di pari importo, in luogo dell’originaria rateazione prevista per i predetti crediti, previo invio di una comunicazione all’Agenzia delle entrate da parte del fornitore o del cessionario.

La norma prevede che i fornitori e i soggetti cessionari rispondono solo per l'eventuale utilizzo del credito d'imposta in modo irregolare o in misura maggiore rispetto al credito d'imposta ricevuto. Viene anche stabilito che qualora sia accertata la mancata sussistenza, anche parziale, dei requisiti che danno diritto alla detrazione d'imposta, l'Agenzia delle entrate provvede al recupero dell'importo corrispondente alla detrazione non spettante nei confronti dei soggetti che hanno maturato la detrazione.

Il recupero dell'importo è effettuato nei confronti del soggetto beneficiario della detrazione, ferma restando, in presenza di concorso nella violazione con dolo o colpa grave, anche la responsabilità in solido del fornitore che ha applicato lo sconto e dei cessionari per il pagamento dell'importo e dei relativi interessi.

Attenzione, anche in questo caso, benché la norma escluda la responsabilità dei cessionari diligenti nel caso sia accertata una frode, diverse sentenze della Corte di Cassazione hanno confermato l’applicabilità dell’art. 321 del Codice di procedura penale e, quindi, il sequestro preventivo del credito anche nei confronti del cessionario.

IL NOTIZIOMETRO