Tassi, PNRR, Superbonus, Energia: che succederà alla crescita italiana?

Il rapporto di previsione del Centro Studi di Confindustria fa il punto sulla crescita italiana, fortemente influenzata dagli effetti del Superbonus

Superbonus: impatti sulla manifattura e costi per la finanza pubblica

Interessante è il focus dedicato al Superbonus che conferma come siano certi i costi per la finanza pubblica mentre manchino “evidenze empiriche solide” sugli effetti che il boom delle costruzioni (indotto dagli incentivi) può aver avuto in termini di maggior crescita economica.

Nonostante questa iniziale ammissione, il report sottolinea la crescita straordinaria del settore delle costruzioni in Italia, trainata proprio dalla agevolazioni fiscali di cui all’art. 119 del Decreto Legge n. 34/2020 (Decreto Rilancio).

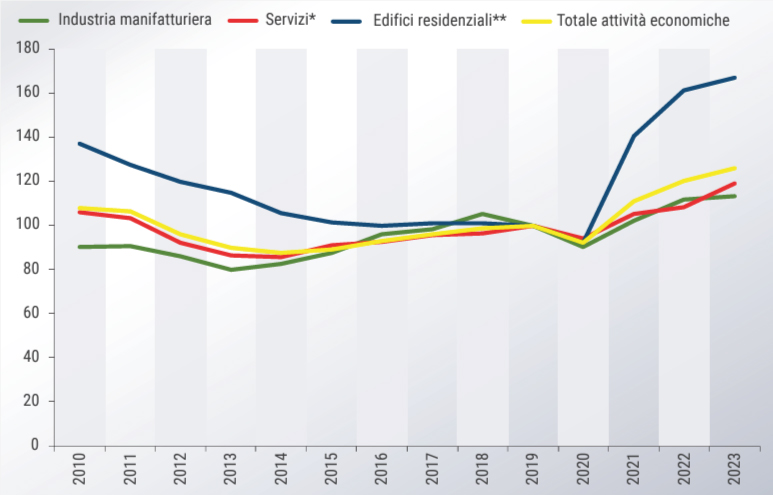

Una crescita evidente, se consideriamo il grafico degli investimenti in:

- industria manufatturiera;

- servizi (al netto delle attività immobiliari);

- edifici residenziali (esclusi i costi di trasferimento di proprietà);

- totale delle attività economiche.

Il flusso di risorse investite in edifici residenziali ha registrato una crescita eccezionale: +67% nel 2023 rispetto al 2019; +17% gli investimenti in impianti e macchinari nello stesso periodo. Ciò a fronte di una crescita degli investimenti dell’industria manifatturiera del 13% e del 19% di quelli dei servizi (al netto delle attività immobiliari).

Dal lato dell’offerta, cioè in termini di valore aggiunto, e quindi di contributo al PIL, il settore delle costruzioni è cresciuto fino al 2023 in maniera impetuosa, +37% rispetto a fine 2019, sei volte la crescita dell’industria manifatturiera (+6%) e nove volte quella del complesso dei servizi (+4%). Tra questi ultimi, presumibilmente trainato dagli investimenti residenziali, anche il valore aggiunto delle attività professionali3, scientifiche e tecniche è risultato in forte aumento (+12%). Il PIL italiano, al netto del valore aggiunto nel settore delle costruzioni, ha registrato un andamento più basso del PIL totale di uno 0,6% in media all’anno nel biennio 2021-2022.

L’espansione del settore delle costruzioni ha attivato, a sua volta, gli altri comparti a valle ad esso interconnessi da relazioni produttive e di fornitura. Se si realizzano più interventi sugli edifici residenziali, si crea una domanda “aggiuntiva” per tutti quei settori che forniscono input produttivi alle imprese di costruzioni, che a loro volta richiederanno maggiori input intermedi ai propri fornitori, innescando un effetto “a cascata” su una buona parte dell’economia. Tramite le tavole Input-Output prodotte dall’Istat, si può ricostruire quali settori vengono maggiormente “attivati” dal settore delle costruzioni e quantificare il loro peso come fornitori per le imprese edili.

A fronte di un incremento senza precedenti storici della produzione delle costruzioni, i principali settori fornitori del comparto registrano nei primi tre anni post-pandemia (quelli in cui sono cresciuti molto gli investimenti in costruzioni) una crescita media sostanzialmente in linea con il resto della manifattura. Dopo un iniziale recupero più marcato nel 2021, primo anno di piena implementazione del Superbonus, infatti, i comparti dei minerali non metalliferi, dei prodotti in metallo, della gomma-plastica e dei macchinari registrano una diminuzione tendenziale della produzione industriale del -2,1% nel 2022, mentre il resto della manifattura continua a crescere dell’1,9%.

Nel 2023, nel quadro di una generale diminuzione dell’attività industriale, tutti i settori manifatturieri rallentano con intensità analoghe. Nell’interpretare la correlazione tra boom delle costruzioni e produzione nei settori fornitori, ci sono tuttavia almeno tre aspetti da considerare che potrebbero aver giocato a sfavore, e quindi offuscato quel nesso (causale) positivo che ci si potrebbe aspettare:

- alcuni di questi settori industriali sono energy-intensive e quindi particolarmente colpiti dall’aumento dei prezzi energetici e delle materie prime che si è registrato dalla fine del 2021;

- alcuni di questi settori industriali, più di altri, potrebbero aver decumulato scorte nel corso degli ultimi anni per soddisfare la domanda che arrivava dalle imprese di costruzioni; se così fosse, la loro produzione potrebbe aumentare con un significativo ritardo rispetto a quella del settore edile, nei dati Istat si trova conferma di un forte decumulo medio di scorte in Italia nel 2023, ma non è disponibile la disaggregazione per settori;

- la domanda da parte dell’edilizia italiana potrebbe essere stata soddisfatta anche da importazioni di beni intermedi; se così fosse, ciò spiegherebbe la scarsa reazione positiva della produzione domestica di quegli input. In questo caso, però, il calo futuro delle costruzioni non determinerebbe una contrazione di altri settori manifatturieri ma una diminuzione dell’import (che in parte compenserebbe il calo delle costruzioni in termini di contributo alla crescita del PIL).

Documenti Allegati

Rapporto ConfindustriaIL NOTIZIOMETRO